登录新浪财经APP 搜索【信披】查看更多考评等级

来源:华尔街见闻

媒体称,潘兴广场正在筹资10.5亿美元为IPO上市做准备,公司估值高达105亿美元,或计划在2025年底或2026年初于美股IPO。但有分析称,对冲基金面临“上市悖论”,2008年金融危机之前也曾出现对冲基金上市潮,“可能预示着市场已经见顶”。更有人认为,这是拥有120万推特粉丝的阿克曼在疯狂变现散户热情。

5月31日周五,据主流财经媒体援引知情人士透露,亿万富翁、以激进投资而闻名的比尔·阿克曼(Bill Ackman)有意将旗下对冲基金潘兴广场(Pershing Square)在美国上市。

潘兴广场正在进行IPO之前的融资轮,希望筹集10.5亿美元并出售10%的股份,这等于将该投资公司的估值定在105亿美元高位,融资对象主要为机构投资者和家族理财办公室。

据悉,上述融资轮的筹款消息最早将于下周公布,阿克曼可能最早在7月份成立一个名为“潘兴广场美国”(Pershing Square U.S.A)的封闭式基金,并面向散户在纽交所上市交易。

而本轮融资筹集的约10亿美元,有一半会投入潘兴广场美国基金中,剩余资金将用于投资阿克曼计划稍后推出的其他基金。

但潘兴广场仍未正式启动在美国上市的流程,只是处于考虑阶段,一些知情人士表示,阿克曼计划在2025年底或2026年初再让公司上市。

有分析指出,截至4月底,潘兴广场管理的净资产约为163亿美元,而按照105亿美元的估值计算,潘兴广场管理资产的规模比其他估值相当的资产管理公司旗下资产要少了好几倍。

例如,已经上市的Brookfield Asset Management市值约为150亿美元,管理资产则超过9250亿美元。Blue Owl Capital的市值约为280亿美元,管理资产超过1740亿美元。

为了合理化高估值,潘兴广场的解释是,预计在其美国基金和其他基金推出后,会有更多管理资产,比如计划再引入数十亿美元的粘性资产,并最终为投资者赚取更多费用。

去年,潘兴广场获得监管批准成立一种新型投资工具,可以购买私营公司的股份并将其上市交易。今年2月,潘兴广场递交招股书,称准备成立一只面向美国散户投资者的新型封闭式基金,取名为“潘兴广场美国基金”,计划投资北美12至24家大型、投资级和“持久增长”的公司。

而公司旗下的另一只封闭式基金“潘兴广场控股” (Pershing Square Holdings)管理约150亿美元资产,正在欧洲的阿姆斯特丹和伦敦股市公开交易,但阿克曼被禁止向美国投资者推介在欧洲上市的基金。

年初的招股书称,阿克曼在推特上拥有120万粉丝,他的“品牌形象、广泛的散户追随者以及大量媒体关注,将在二级市场引起投资者的极大兴趣和流动性”。有人透露,一旦面向散户的美国基金获批上市后,阿克曼计划在推特上撰写更多有关新投资的文章。

总体来说,阿克曼管理的基金回报颇丰。

截至2023年底,上述欧洲基金的五年平均年化回报率为31.2%,约为同期标普500指数(包括股息)可比回报率的两倍。扣除费用后,今年截至4月该基金上涨了5.4%。而潘兴广场本身自2017年后表现不俗,在与新冠疫情相关的对冲交易中获利超过50亿美元,去年涨幅26.7%。

有分析称,2004年创立潘兴广场的最大股东阿克曼将凭借这一投资公司上市而身家倍增,净资产可能会达到43亿美元,其当前净资产为28亿美元。持有潘兴广场10%股份的首席投资官瑞安·伊斯雷尔(Ryan Israel)持股价值或增至10亿美元,有助于维持由他来接班的计划。

但也有分析对上市意图预警称,尽管潘兴广场在几年前放弃了赖以成名的激烈代理权争夺和激进卖空行为,致力于重塑为一家资本稳定、噪音较小的资产管理公司,但构成对冲基金收入的管理费和绩效费可能无法预测,如果投资者撤资将令管理资产缩水,回报也可能不稳定。

中国证券报曾分析称,自1994年英仕曼集团在伦敦证交所上市后,美国对冲基金在纳斯达克上市的还有贝莱德、黑石、景顺、橡树资本、奥氏资本、阿波罗、KKR、骏利资本(Janus Capital)等:

但对冲基金面临“上市悖论”,业内人士认为,对冲基金业绩波动幅度较一般上市公司更大,不少对冲基金上市后估值一直较低,上市未必是最好的选择。

上市能为对冲基金扩充融资途径、提升资产管理规模。完善的信息披露有助于投资者认识和了解原本“神秘”的对冲基金。为了维持业绩稳定,对冲基金需要调整投资策略向更稳健的方向靠近。

还有分析称,银行家和业内人士在2008年金融危机之前透露,当时几乎每家大型对冲基金都在考虑公开上市。但上市给对冲基金带来的益处可能不如对杠杆收购公司那么大,这会引发人们质疑“对冲基金上市筹资是想改善业务,还是为了趁投资者热情高涨时套现”。

甚至不乏有人断言,当大型对冲基金迎来IPO上市潮时,“可能预示着市场已经见顶”,因为“当投资者的资金继续流入时,为什么不干脆去变现一些价值呢?”

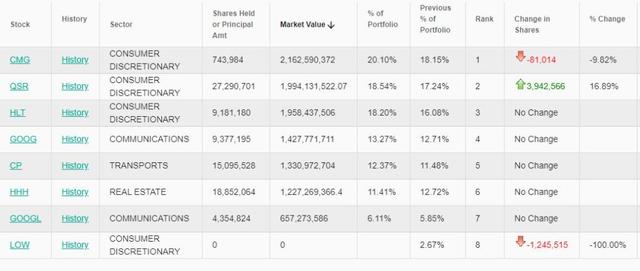

潘兴广场的13F季度持仓报告显示,今年一季度,在清仓了美国家居装修零售公司劳氏之后,潘兴广场仅持有7家公司股票,主要集中在非必需消费品领域,唯一持有的科技股是谷歌,分别为比肩麦当劳的快餐巨头Chipotle Mexican Grill、汉堡王母公司 Restaurant Brands International、希尔顿酒店、谷歌A类股和C类股、加拿大太平洋铁路和房地产商霍华德休斯公司。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。