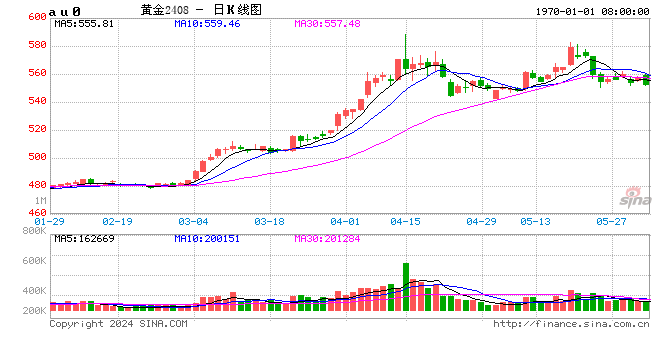

财联社6月1日讯(记者 沈述红)5月以来,黄金价格的起伏跌宕,并没有阻挡它的烈火烹油之势。近日,某银行分行销售品牌金条634公斤、销售额高达3.6亿元的消息在业内引发了不小的讨论。

反映到黄金主题ETF上,5月份,黄金主题ETF二级市场价格均有不同程度上涨。如若从今年以来的情况看,永赢中证沪深港黄金产业股票ETF年内回报高达27.89%,博时黄金ETF、国泰黄金ETF、华夏黄金ETF、前海开源黄金ETF年内涨幅都在15%以上。

在规模变动上,华安黄金ETF单月规模大涨18.53亿元,年内增量高达69.24亿元,目前规模已有208.77亿元。年内规模增长超40亿元的还有易方达黄金ETF和博时黄金ETF,他们的最新资产净值分别为91.07亿元、115.62亿元。

虽然短期因市场对美联储降息预期的反复波动可能带来一定的调整风险,但多家基金公司分析,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得黄金有望具备长期上行动能。

“大户”依旧钟爱黄金

本周以来,国际黄金价格承压震荡运行,5月29日更是小幅收跌。从技术上看,国际金价仍位于空头模型中震荡,且在本周多空分水岭2369美元/盎司下方运行,目前空头占优。

此时的金价对不少人而言已是“烫手山芋”,但根据某银行发布的“喜报”,黄金目前依旧被不少“大户”们钟爱,该银行某分行销售的品牌金条达634公斤,销售额高达3.6亿元。该消息一经传出,立即在业内引发了广泛讨论。

虽然金价短暂承压,但相关ETF在5月31日依然呈现上涨态势,前海开源黄金ETF、博时黄金ETF、工银黄金ETF、华夏黄金ETF、国泰中证沪深港黄金产业股票ETF、永赢中证沪深港黄金产业股票ETF等产品单日涨幅均在0.3%以上。

5月份,黄金主题ETF二级市场价格也都有不同程度上涨。如若从今年以来的情况看,永赢中证沪深港黄金产业股票ETF年内回报高达27.89%,博时黄金ETF、国泰黄金ETF、华夏黄金ETF、前海开源黄金ETF年内涨幅都在15%以上。

在规模变动上,截至5月30日,华安黄金ETF单月规模大增18.53亿元,至208.77亿元,是目前全市场规模最大的黄金ETF。从年内的情形看,该产品年初至今规模增长了69.24亿元。

易方达黄金ETF 5月份的规模也增长了4.29亿元,目前规模已达到91.07亿元,该产品年内规模增长了42.36亿元。今年以来,规模增长同样超过40亿元的黄金ETF还有博时黄金ETF,其最新资产净值已有115.62亿元。

黄金股ETF方面,永赢黄金股ETF本月规模增长了3.40亿元,年内规模增长9.40亿元,至10.50亿元。此外,华夏黄金股ETF本月规模微增0.79亿元,至3.87亿元。

因何承压?

事实上,在4月末,中国黄金协会便表示,金价高企及巨幅波动使得黄金加工销售企业生产经营风险增大,批发零售企业进货变得谨慎,首饰加工企业原料成本上升、出货量下降,部分中小型加工企业甚至停工放假。

世界黄金协会发布的最新报告亦表示,在季节性因素和金价高企的双重影响下,金饰消费可能会持续疲软。“短期美联储表态偏鹰使黄金有所承压。”博时基金称。

“本轮黄金回调主要受到四方面影响:地缘事件缓和、美联储鹰派纪要、黄金期货多头交易拥挤、受到铜等工业金属回调的拖累。”华安基金称。

首先,地缘事件维度,伊朗事件并未扩大化。伊朗总统直升机事故,后续并未升级,地缘态势整体缓和。

其次,美联储纪要偏鹰派。会议纪要显示,美联储在实现2%通胀目标方面没有取得重大进展,几位委员讨论了如果通胀没有如预期下降,可能需要进一步加息。

第三,黄金期货多头仓位较高。COMEX黄金非商业净多头持仓维持20万张,维持阶段性高位,平仓压力较大。

第四,受到铜等工业金属回调的拖累。铜短期受到库存、逼仓交易等因素的影响较大,易出现非理性波动。

上行动能

在业内人士看来,长期看,从全球地缘政治、央行储备黄金举措等多方面来看,金价上行趋势较为乐观。

虽然短期因市场对美联储降息预期的反复波动可能带来一定的调整风险,但国泰基金分析,中期看,海外流动性大方向上的宽松+经济滚动式交替下行对金价构成的利好趋势不变。若出现回调或可考虑逢低布局。

“近年地缘政治风险事件频发,市场不确定性整体有所上升,避险需求也为金价带来一定的中期支撑。后市长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球‘去美元化’的趋势使得黄金有望成为新一轮定价锚,这三因素使得黄金有望具备长期上行动能。”上述公司称。

对于后市,华安基金认为,美国通胀数据是关键,美联储难有清晰路径,同样依靠数据相机抉择。基本面维度,美国经济指标整体趋弱,非农就业不及预期,有助于黄金定价逻辑。“展望全年,CME数据显示美联储9月有望开启降息周期(第三方预测数据仅供参考),我们中长期看好黄金作为央行‘去美元化’的配置价值。”

“从去年年底到今年年初,美国联邦财政赤字进一步增加,美国国债余额增速也攀升,美债超发导致美元内在价值持续贬值,黄金等大宗商品作为对抗美元内在价值贬值的一种方式性价比相对凸显。此外,全球央行购金需求旺盛,美国大选年份贵金属避险价值凸显,相对关注贵金属。”民生加银基金表示。