专题:券商中期策略大盘点: AI、出海、高股息成关键词

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

六里投资报

知名经济学家刘煜辉,7月6日在一场券商策略会上,以“遵时养晦,迎接转机”为题,分享了自己对宏观经济问题的最新观点。

刘煜辉表示,之所以目前股票市场的风险偏好如此低迷,与对下半年政府债券大规模发行缺乏预期有关。

在两会时,制定今年地方政府的专项债券目标规模是6万亿,跟去年持平。

但在今年前六个月,只发了1.16万亿。

与之对比,去年1-4月份,完成了3.6万亿。

政府不发债,政府部门就没钱,经济中其他部门也躺平,整个经济循环都在断崖式地往下掉,这就是现实。

而往后看,如果什么时候市场传出来政府债券要大规模发行的计划,那么——

中国债券市场的债就会跌,至少阶段性地下跌;

而股票市场的风险偏好则会明显转向,股票资产出现显著性反弹。

这就是当前的焦点。

他进一步表示,个人不太看好转融券,要人为去控制长端收益率的这个选项,恐怕坚持不了多长时间,反而是负面的影响。

大家如果认识到,你在一个经济收缩的状态下,还采取紧缩式的货币政策抬升利息,那股票风险资产的压力肯定更大,更往下跌。

最近,为什么这两天跌得快?跟这个事有很大的关系

刘煜辉表示,从技术环节上讲,想要将经济循环接起来,第一步就是要发债,而且要大规模的发债。

投资报(liulishidian)整理精选了刘煜辉分享的精华内容如下:

抱团“红利”资产

对应的就是风险厌恶

一系列的贸易冲突、一系列的关税,有可能点燃美国高通胀的新一轮趋势,这对美国来讲也是个压力。

将美国的压力置于中美关系这一百年大局的长期历史性进程中,这意味着我们的机遇。

从几个方面来看,我们的心应该往宽处想。

尽管我们承认,今天的预期非常困难,

股票市场用它特有的方式把这种焦虑、把大家对趋势的认知表达得淋漓尽致。

因为我们知道,今年的股票市场非常地分裂,

我们看到,有限的资金都涌向低波红利的这一类资产,而且越来越多。

大家把其他股票、其他类别的资产抛掉,纷纷跑到这个方向来抱团取暖,实际上就是避险。

“股息”,要放在投资学的语境中间,对应的就是风险厌恶。

而且这个趋势不断地在加强,

我们客观上应该承认,低波红利资产在过去两年多、三年,确确实实是个牛市,而且是个长期牛市。

短期,它立马解构的迹象也不明显,处于牛市的趋势当中。

我认为,这个状态也可以理解,

低波红利的资产,从资产的分子看,这些分子都具有一定的垄断性,在我们国家特殊的经济体制下面,都是一些垄断性的央国企——分子具有垄断性;

而且,分子在今天这个时间,也有足够的政治正确的代表性。

分母,我们正处在一个非常顽强的长期利率的下行通道当中,我们的 30 年债利息已经跌破了2.5%。

前一段时间发债券,30年国债债券大家踊跃申购,收益率买到了2.5%之下。

当然,央妈最近对这个事情很挠头,上周也出台了相应的转融券,想抑制这个状态,

掉太快了,叫你们不要买债券了,但显然市场投资者不认。

不认也有不认的道理,大家一致认同中国经济还没有着底,未来以什么方式着底,这都存在着巨大的不确定性。

所以,这决定着利息进入一个长期的向下的通道。

资产的估值分为分子和分母——

垄断性的分子,而且又有政治正确的保证,分母长期向下,这么强趋势的利率下行,两者一拍即合。

所以,越来越多的人认识到之后,纷纷把其他的资产抛掉,转移到这里面。

低波红利的资产现在充满了情绪。

与此对应的,代表市场情绪面的两个结构性指数——科创和创业板,

却是一个绵绵不绝的熊市的情绪,不知道什么时候结束。

所以这种分裂是非常撕裂的。

我们正在经历一个

资产负债表的超级周期

之所以造成今天这样的原因,我想,经过一年多,无论是政策界还是投资界,这么多研讨,大家的预期认知也是高度一致的。

主要的原因来自两个方面:

对内,我们正在经历一个资产负债表的超级周期。

今天,从心态上,大家已经接受了经济收缩的事实——我们正处在一个资产负债表的超级周期当中。

具象地看,就是房子卖不掉,老百姓不买房子了,因为收入预期趋于悲观;

车子也卖不动了,消费趋于降级,

厂商的东西卖不动以后,大面积的系统性产业层面出现了产能的过剩,价格内卷得非常厉害。

我们进入了这么一个循环,而且是螺旋式的叠加。

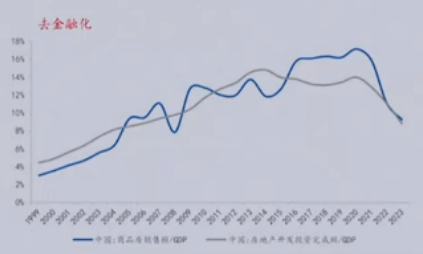

这个状态的根源就来自于这张图,我们讲到的一个核心的问题,就是去金融化。

整个经济都在去金融化,当然,经济去金融化的核心,一定体现在房地产的去金融化。

这个图反映的就是房地产去金融化的过程。

房地产的销售收入,和房地产的投资额之间,本来是有一个很宽阔的绝对值的差额,这个差额很大。

这个差额是什么呢?

这个差额就是金融化的部分。

房地产投资额,简单理解,就是房地产开发商支付给供应商的钱、支付给建筑商的钱、支付给各种各样人工的费用、货款;

房地产的销售收入是什么?

是我们普通老百姓的家庭负债按揭,买房子、买期楼,形成房地产收入。

这两者之差,中间包含的就是整个经济系统分配的部分。

比方说包括地方政府的土地收入、各种税费;

包括商业银行的存贷利差;

包括今天在整个金融市场,大家销售的各种各样的金融产品收益率,都来自于金融化的中间分配;

围绕着房地产的各种中介机构,他们服务的费用都要在这个里面分。

今天我们看到的这个情况就是,这个差,在2021 年放大到最大的时候,开始拐头,

2022 年、2023 年,一直到 2024 年,将近 3 年跌下来,这个差已经完全抹平,甚至出现倒挂。

简单讲就是,不够分,还要倒贴。

参与分配过程的这些主体、这些部门,大家都得喝西北风。

2019 年的时候,周小川行长曾有一个大胆的预言,

他预言,未来 10 年以后,在中国再想找到一个收益率高于 3% 的理财产品,比上海中一张车牌的概率还要小。

周行长的这个预言,从现在的情况来看,提前 5 年实现了。

大家回想,这半年多时间过来,去年 10 月份的时候,中国一个四线城市,如果发一个地方债的话,那个收益率高达12%、13%。

今天,一个四线城市,如果真正能够把债发出来,资金蜂拥而至,已经抢到了2.5%、2.6% 都有——没有发不出去的债。

所以这就是天地之间的逆转。

这种逆转来自于什么?来自于去金融化。

经济靠出口

海运价格近月暴涨

我们之所以讨论策略,就是讨论在强趋势背后,前瞻未来会不会发生边际变化的因子。

有没有?这是我们分析的重点。

我认为,可以看到一些迹象。

在困难的时间,你去看这些边际的变化,你去找心理的宽处。

第一个,从外部角度来看,中美之间,东西方之间,怼得很厉害,外交层面事件不断,火花四溅。

但是,所有外交活动的背后,反映双方利益诉求的微妙变化的东西,我们叫“肢体语言”,“肢体语言”都会呈现在一个行为上面,就是贸易。

我们去紧盯贸易指数。

大家知道,如果不是靠出口顽强地撑着,按我们今天房地产的超期周期,经济早就已经趴到地板上了,哪还能那么硬气地说我们一定能实现5%。

从总量上讲,90%的贡献,甚至可以说超过 100% 的贡献,都来自于三驾马车中的——出口,贸易激增。

上海出口集装箱结算运价,这一价格,从年初开始到今天涨了 3 倍多,

最近的这一个多月翻了一倍。

什么原因?

因为最近一段时间,需求暴增,一柜难求。

所以,尽管双方面上怼得很厉害,但中美之间、中欧之间的贸易——

当然现在在扯皮,扯皮冲击的是预期,但实际的量,今年恢复得是非常强劲的。

包括还有一些转口贸易,

通过东南亚、印尼、越南、墨西哥再转过去,海外工厂转过去,这个量是很大的,其实增长是很大的。

贸易的背后,体现了中美博弈的地缘政治局的背后真实目的。

财政收入被利息吞食

降息是美国现实的选择

那为什么贸易起来了?

前面萎缩了两年,今年突然一下起来了。

我想,主要的原因一定是来自于美国自身的诉求。

当然,因为这两年美国遇到了强劲的科技创新,造成美国经济这么庞大的一个经济体高速增长,也确实能够把通货膨胀给压住。

AI带来的人类的技术革命,把美国经济重新带入了新的摩尔时间,而且这个摩尔时间释放了惊人的迭代速度。

所以,英伟达变成今天全球资产无疑最靓的那个仔,

它给宏观上,给美国经济溢出了巨大的全要素。

尽管我们没做研究、去统计,时间样本太少,没办法做这种全要素的计算,

但是能感觉到,全要素是很旺盛的,溢出很多,

支撑了美国的中性利率往上走,也支撑了美国今天这么高的一个名义利率的水平。

但是到今天,盛极而衰,你要去看边际。

美国自己也有很多隐忧,它也有不舒服的地方,

美国最隐忧、最不舒服的地方在哪个地方呢?

在于财政。

美国今年财政的水平,按照前瞻,今年可能财政赤字达到了6.8%,而且是一个长期趋势上行的状态。

这么高的一个利息,耶伦老太太非常担心,

还有鲍威尔,美国经济实际上就是他俩管,他俩是最高决策人。

他俩非常担心宏观的安全、财政的可持续、

这么高的一个利息,随着时间推涨的话,你可以想见,

这个高息的部分,在今天美国三十五六万亿的政府债务中间,其比例会急剧地上升。

每年,财政收入被利息吞食的部分会急剧地上升,会指数级的上升。

所以,如果前瞻去判断,这个趋势的力量非常大。

那要把财政赤字平抑下来,技术上讲,只有三种场景。

第一个,把利息降下来。

第二个可能性,像过去两年,高利息扛过来,靠一个强劲的增长。

美国这么大的、猛犸象一样的经济体格,过去两年居然跑出了 6% 到 10% 的名义GDP增长,这么快。

大家都不知道吧,我那天看了数据也一惊,

美国重新回到了所有西方发达国家人均 GDP 的榜首,人均已经7万美金了。

但是,这是一个科技创新的意想不到的成果。

耶伦、鲍威尔,不可能把美国经济的宏观稳定性、给押在科技创新意想不到的成果上面,这是不负责任的。

所以这个选项的可能性在,但是不可求。

第三个选项,就是节衣缩食。

美国人现在债务已经 35 万亿、36 万亿了,

但要把它压缩下来,在一个求选票的规则中,对于任何政府来讲,几乎都是不可能的、不可得的。

所以三个选项衡量下来,现实可能的选项只有一个,

就是降利息。

为什么这两天跌得快

跟这个事有很大关系

中国这边,让大家不要再买债券了,不要再抱团了,不要把我的收益率买得那么低,

但是,谁信啊。

这一回,上周出了一个转融券,但市场依然不太信。

为什么?

因为在一个经济萧条、经济收缩的状态下,中央银行通过卖出抛售债券、回笼货币、抬升利率,能够坚持多长的时间?

这个行为是不可置信的,是不可持续的。

所以,今天中国的货币政策,中央银行非常辛苦。

我个人不太看好转融券,

要人为去控制长端收益率的这个选项,我觉得这坚持不了多长时间,反而是负面的影响。

大家如果认识到,你在一个经济收缩的状态下,还采取紧缩式的货币政策抬升利息,那股票风险资产的压力肯定更大,更往下跌。

最近,为什么这两天跌得快?跟这个事有很大的关系。

对于美国来讲,刚好是相反。

它内心的逻辑指向,你应该准确地认知到,一定是降息。

欧洲的民意很明显向右

使得全球战略平衡更加困难

我们可利用的空间、时间可能瞬间就会流失,所以我们一定要抓住时间,把自己的身体搞好。

我们应该清楚时间的宝贵,形势逼人不等人,

我们应该认识到,国际地缘政治这个趋势是很难逆转的。

最近欧洲议会选举了以后,法国的民意、德国的民意、英国的民意,主流的民意很明显是向右的。

向右代表什么?

向右代表着大欧洲、欧盟的默克尔主义作古。

因为原来的欧盟,默克尔主导欧洲 17 年时间,建立了所谓默克尔主义。

默克尔主义强调了欧洲的独立自主。怎么独立自主?就是不论把宝押在一头身上,一定要均衡,它的经济、安全、能源一定要均衡。

但今天,特别是两年前、三年前的这个2月,一切发生了天翻地覆的改变。

两年时间,欧洲的主流民意明显向保守主义大幅地倾斜。

这次选举表达了这个问题,安全和经济全倒向美国。

从价值观意义上讲,欧洲无论是极右上台,还是偏右的中间派上台,

反正它的主流民意指向,就是俄罗斯是欧洲现实最大的敌人,一定要把它打趴下。

这就造成了今天欧洲和中国开始背道而驰的背后底层逻辑。

你看,欧洲现在跟我们谈关税,

欧洲的这种变化,使得G2之间的全球战略的平衡更加困难。

再加上如果特朗普真重新回到白宫,大家可以想一想,这个时间还有多长。

中国面临的外部条件,可能将更加严峻。

必须要有主体

站在第一排花钱

对内就是重要会议,尽管现在市场没有给出预期,但是高层曾经在山东开过企业家和经济学座谈会。

大体上凭借我 20 多年做智库的这个经验,我去推演这个逻辑。

高层曾讲,三中全会是问题导向,问题是时代的声音,问题清单即改革清单。

三中全会奔着的主题议题,就是奔解决问题去的。

那今天中国面临的最大的问题就是,资产负债表的超级周期。

怎么办?怎么克服?

最集中的一点,就是财政和货币的协同,这是技术上必不可少的一步。

家庭部门的负债率,现在按他们的测算,比美国2007 年的时候还要高。

有些地方水电煤气开始上涨。

水电煤气,在学术上专业的说法叫什么?叫垄断税。

垄断税上升,加税,财政都是紧缩的。

你看,这些行为上表现都是紧缩的。

没有人花钱,整个经济的循环就断了。

循环断了以后,宏观经济学里面乘数就没了。

原来如果循环跑得快的话,一块钱甚至都可能跑出 8 块钱的效果,这叫乘数。

所以,经济的问题怎么解决?

必须要找一个主体,站在经济的第一排,它必须要花钱。

它进行债务的扩张,它来加杠杆,

只有它花钱,形成支出,然后一环扣一环,支出、收入重新把经济循环,把它接通,才会有乘数。

那谁花钱?

只有财政能花钱。

具象地来讲,中央财政花钱。

第一步就是要发债

而且要大规模的发债

中央财政花钱的话,首先逃不过的技术环节的一环就是发债,大规模的政府债券的发行。

如果不发债的话,政府哪有钱花?

所以,为什么今天股票市场的风险偏好这么低迷呢?

主要的原因是,这一段时间,关于接下来下半年中国政府债券大规模发行的信息,一点预期都没有。

因为两会的时候,我们制定今年地方政府的专项债券的规模是6万亿,跟去年持平。

1-6个月,专项债才发了1.16 万亿,20%刚出头。

与之对比,去年1-4月份,完成了3.6万亿。

去年1-4月份就发了3.6万亿,今年1-6月份才发了1.16万亿。

政府不发债,政府部门就没钱,它不花钱的话,经济中其他人都躺平、都不花钱,那整个经济循环不得断崖式地往下掉,这就是现实。

所以,我们完全从一个宏观经济研究的底层逻辑去推。

对应的就是财政和货币的协同。

简单讲,理论上,和 MMT、和财政赤字货币化,应该是一个道理。

所以,讲得更直白一点,如果什么时候这个市场传出来政府债券要大规模发行的计划,

中国债券市场的债就会跌,至少阶段性地它会跌,它会把这个情绪回吐;

中国的股票市场就会出现显著地反弹,风险偏好明显地转头。

现在的焦点就在这一个点,

不说别的,说别的没用,就在这一个点。

从技术环节上讲,这个经济循环要接起来,第一步就是要发债,而且要大规模的发债,要有一个主体来花钱。

其他的我们都不讲。

如果一旦出现了这个预期——现在这个预期是没有的,是零,

一旦出现这个预期,债的收益率,包括高股息的低波红利,其身上所蕴含的情绪就会有一个反身性的回吐;

其他代表风险偏好的风险资产,这些股票就会出现一个反身性的上涨反弹。

逻辑就是这么简单。

关键是这个东西出不出得来,现在不知道。

因为市场不敢给这个会议预期。

但是按我20 多年为国家智库服务的经验,

我的直觉、我的底层逻辑告诉我,它必须要走这一步。

所以我讲,一切皆有可能。

发完债以后的第二步,

如果反弹能够持续很长的时间,第二步就是,用的钱一定要往民生部门去用。

这是第二步。

得了钱以后,要用在哪些方向?

不能投在生产端,生产端没用。

现在一定要投在咱们中国的需求端,才有用,也就是要进民生部门。

我的看法是,再过一周,马上会议就开了,一切皆有可能。

如果我们能够遵循高层所订立的原则,叫问题导向——

问题就是时代的声音,问题清单即改革清单。

所以,尽管现在是困难时间,大家心还是要往宽处去着想。