炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/珊

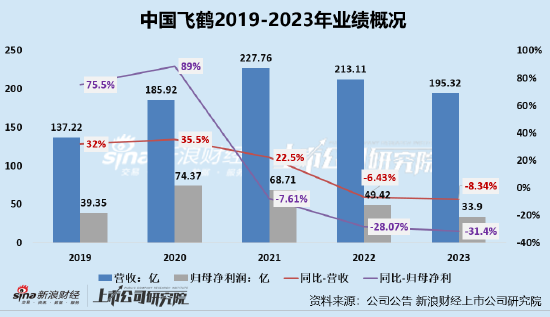

近年来,中国飞鹤业绩颓势尽显,2022年、2023年连续两年业绩双降,其中2023年共实现营业收入195.32亿元,同比下降8.34%;共实现扣非归母净利润33.9亿元,同比下降31.4%。这份不算理想的成绩单背后的根本原因,或主要是因为公司婴幼儿奶粉销售量价承压,而公司业务多元化也未见显著效果。

除此之外,中国飞鹤在销售方面还高度依赖经销商,这虽然能帮助企业利用经销商的网络和资源迅速扩大市场覆盖,降低运营成本,但一方面也面临着品牌控制力减弱等风险,这也就会出现终端定价混乱、窜货等一系列问题。目前,中国飞鹤窜货问题通过一系列数字化手段得到缓解,但终端定价混乱问题犹存,干扰着不少消费者的选择。

连续两年业绩双降 婴幼儿配方奶粉销售量价承压是关键

2021年后,中国飞鹤业绩状况并不容乐观,2021年增收不增利,2022年、2023年业绩双降。2021年-2023年,中国飞鹤的营收分别为227.76亿元、213.11亿元及195.32亿元,分别同比变动22.5%、-6.43%、-8.34%;归母净利润分别为68.71亿元、49.42亿元、33.9亿元,分别同比变动-7.61%、-28.07%、-31.4%。

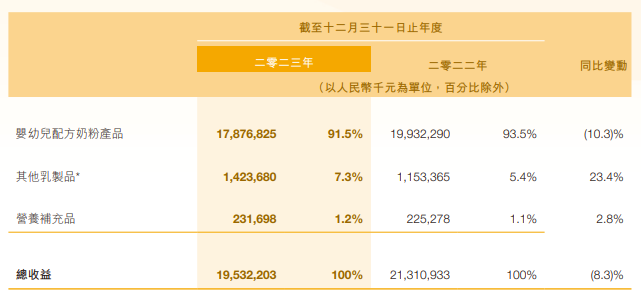

从2023年各业务营收贡献率来看,婴幼儿奶粉产品销售仍为公司最为核心的业务,2023年该业务共创收178.77亿元,同比下降10.61%,营收贡献率高达91.5%。相比较之下,其他乳制品和营养补充品的销售额均有所增长,但因占比较小,尚不足以扭转中国飞鹤整体业绩颓势。

近三年一年增收不增利、连续两年业绩双降,是什么使得中国飞鹤业绩表现如此疲软?从公司业务发展来看,与婴幼儿配方奶粉销售情况有着紧密联系。

首先,从婴幼儿奶粉产品销售“量”和“价”的角度来看,需求量较为“萎靡”、需求价提升承压。婴幼儿奶粉市场销售量主要受新生儿出生率决定。近年来,我国出生率逐年下滑,但短期内新生儿数量仍然可观。虽说二孩生育政策、三孩政策的陆续出台,一定程度上缓解了出生率下滑趋势,但依旧难改出生人口数量接连下滑的事实。2021-2023年,全国新生儿数量分别为1062万人、956万人及902万人。

在公司的财报中,也多次提及出生人口下滑的事实。因此,综合新生儿数量下滑、行业竞争激烈等因素,中国飞鹤核心业务——婴幼儿奶粉的需求量或也有所下降。但公司业绩走颓也不全是受新生儿数量下降影响,毕竟2018-2021年我国新生儿数量也在下降,但中国飞鹤业绩表现尚可。

从量的角度看,中国飞鹤陷入增长瓶颈,但是从产品销售价格角度看,由于我国婴幼儿奶粉市场存在消费者追求“价高质优”和“撇脂定价”的独特现象,有大部分消费者愿意选择价格在200-400元的中高端奶粉,因此龙头品牌大多坚持高端化,产品销售价格较高,因此提价空间有限。对于中国飞鹤而言,公司核心品牌星飞帆重点布局超高端奶粉市场,产品售价已较高,提价空间并不大。

综合量价的角度看,中国飞鹤婴幼儿奶粉业务在近两年量价承压,这或也是公司业绩增长陷入瓶颈的根本原因之一。

面临婴幼儿奶粉增长乏力的状况,为了摆脱对于婴幼儿奶粉业务的过度依赖,中国飞鹤试图以婴幼儿配方奶粉为牵引,向孕妇婴儿、儿童青少年、健康食品、营养健康4大业务领域全力延展,以打造全年龄周期功能化产品家族。然而成人奶粉、液态奶、米粉辅食及其他营养补充品似乎难以在短时间内成功接力婴幼儿配方奶粉,成为中国飞鹤的第二增长曲线。

除了量价承压外,中国飞鹤或还面临着另一个较为严峻的问题困扰着消费者的选择,那就是终端销售乱价现象较为突出,高价买入者觉得吃了亏,低价买入者怕买到假货。

高度依赖经销商渠道、终端定价仍较为混乱 存货规模连增、存货周转效率下降

从销售渠道角度看,中国飞鹤高度依赖线下经销商进行产品销售。公司主要通过全国2,800多名经销商(覆盖超过83,000个零售销售点)销售其产品,经销商将其产品出售予零售门市以及在某些情况下出售予母婴产品店营运商、超市和大型超市连锁店。2023年,公司通过向经销商销售产生的收益占其来自乳制品的总收益的79.6%。

过度依赖经销商渠道,虽然能帮助企业利用经销商的网络和资源迅速扩大市场覆盖,降低运营成本,但一方面也面临着品牌控制力减弱等风险,这也就会出现终端定价混乱等一系列问题。

窜货乱价一直是渠道发展的痛点,尤其是伴随市场进入存量竞争。对于中国飞鹤而言,公司近年来也采取了一系列措施管理经销商窜货问题,如借助数字化手段在内码之上强化管控,实施“电子围栏”对每一罐奶粉进行精准定位,掌控货品流向、终端销售及产品定位等信息,并对超过特定区域范围的开罐奶粉进行预警。

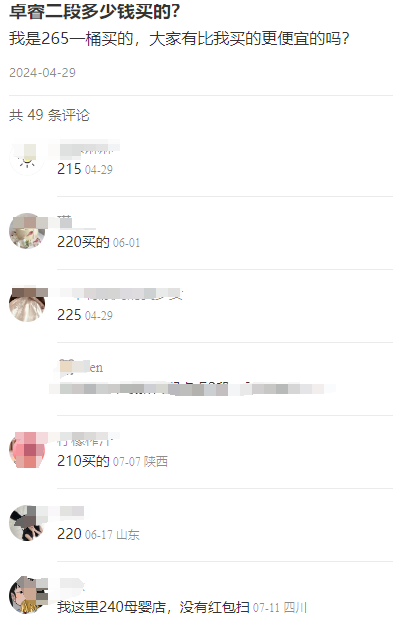

在一系列举措之下,中国飞鹤一定程度缓解了经销商窜货问题。但通过小红书、微博、闲鱼平台用户反馈来看,公司产品终端定价混乱犹存,终端销售价格也相对较为混乱。以星飞帆卓睿2段(750g)产品为例,该产品在淘宝“飞鹤官方旗舰店”的销售价格为280元/罐,但是线下母婴店价格在210-265元/罐不等(还会有赠品)。

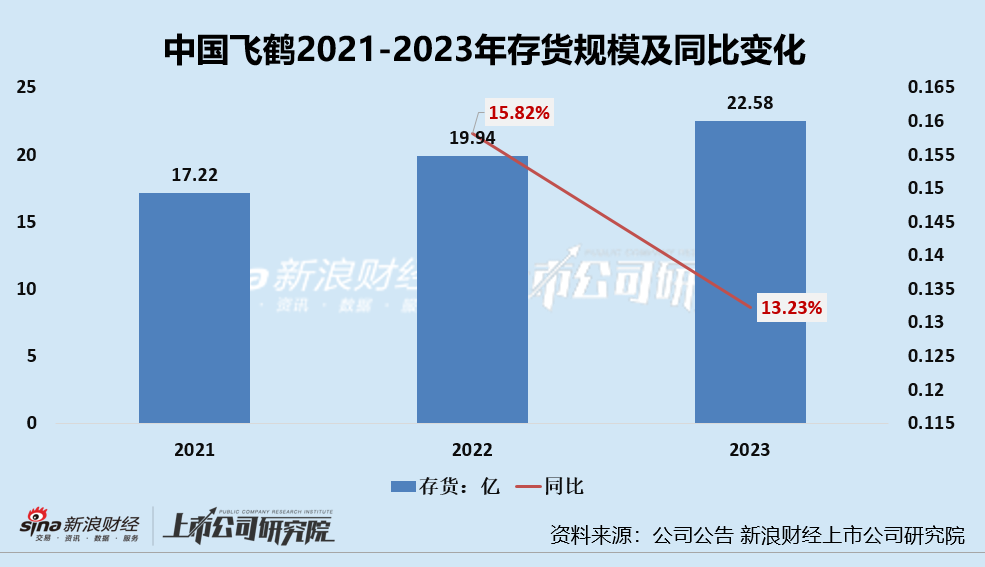

除了终端定价问题外,库存问题也一直是中国飞鹤较为关注的问题,面临渠道库存重压,公司曾于2022年Q1末期便开始主动降低渠道库存,并摸索出一套“新鲜战略”。尽管如此,中国飞鹤近两年存货规模仍接连增长。2021-2023年,中国飞鹤的存货规模分别为17.22亿元、19.94亿元及22.58亿元,2022年、2023年分别同比增长15.82%、13.23%。

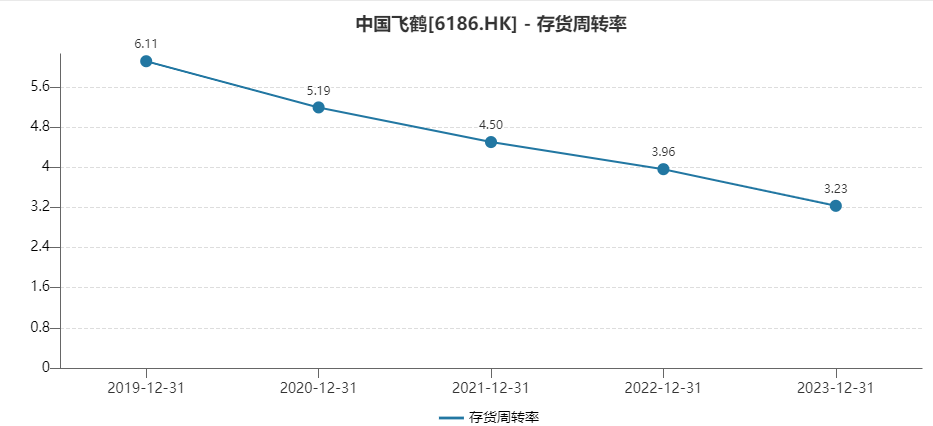

除此之外,据wind资讯披露的中国飞鹤营运能力参考指标,中国飞鹤报告期内存货周转效率进一步下降,相应的存货周转率已由2021年底的4.5下降至2023年的3.23;相应的存货周转天数由2021年底的79.95天延长至111.43天。