炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:国金证券

核心结论

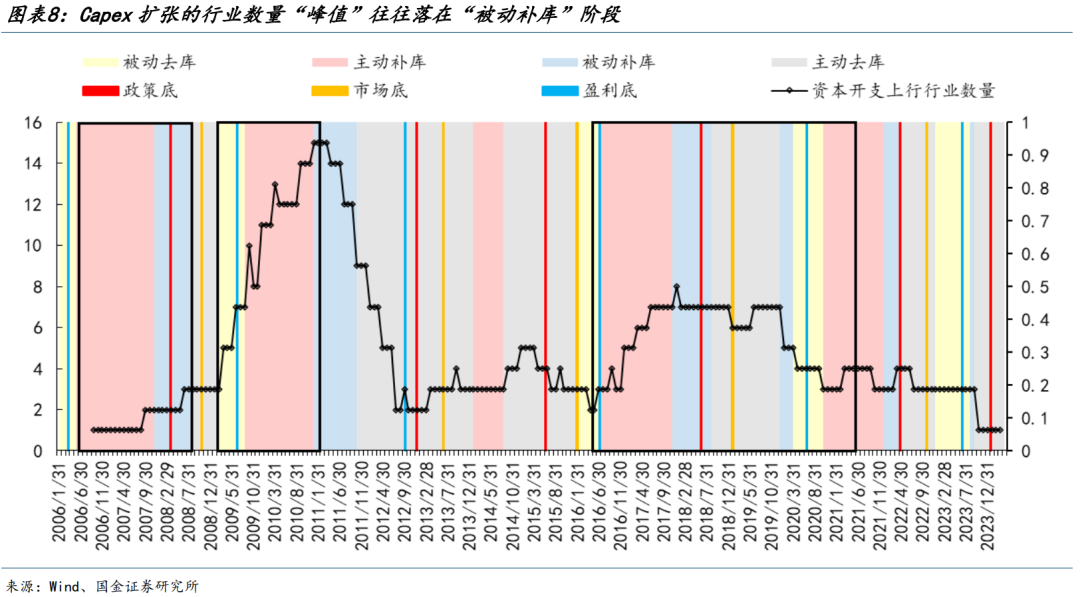

朱格拉周期对微观企业的传导:通过Capex扩张撑起“超额收益”

在本报告中,我们以资本开支为核心,探讨在供给持续收缩后,若迎来朱格拉周期,各行业的财务指标与市场表现的情况,以期建立朱格拉周期投资框架。我们在一级行业中筛选满足以下条件的案例:1)前期资本开支有过明显的降低去化过程;2)资本开支趋势开始拐点向上。朱格拉周期将“掀起”各行业的Capex“扩张潮”。这些行业案例的资本开支主要下行与上行区间和朱格拉周期的下行与上行区间基本对应。由此,微观的财务数据和宏观的朱格拉指标基本能实现对应,即朱格拉上行周期往往对应各行业资本开支拐头向上,反之亦然。若将朱格拉周期嵌入至库存周期中,则:各行业资本开支的上行周期往往始于经济被动去库(复苏期),并延续到主动去库(经济放缓II末期),其中Capex扩张的行业数量“峰值”往往落在“被动补库”阶段,意味着大多数行业Capex扩张至经济放缓I初期结束。

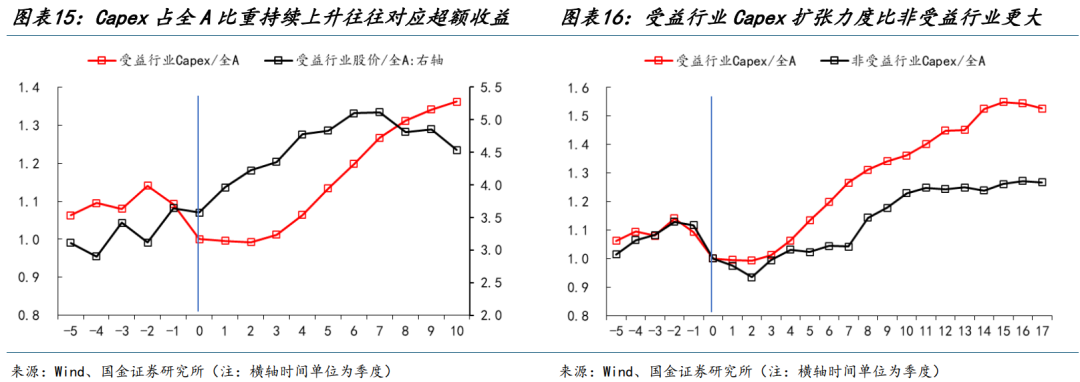

Capex扩张弹性将是朱格拉受益行业获取“超额收益”的保证。从工程机械行业拓展到所有朱格拉受益行业,以及海外美股数据中,我们可以发现朱格拉受益行业在Capex占全A比重持续上升的阶段往往对应超额收益的阶段。而进一步对比朱格拉受益行业和非受益行业,可以发现历史上朱格拉受益行业Capex扩张力度比非受益行业更大。事实上,我们以资本开支上行阶段的行业的所有个股为基础,构建供给收缩后资本开支上行组合,发现该组合可以取得明显的超额收益。因此可以预期,在朱格拉周期开启后,一旦受益行业Capex拐点扩张后往往可以跑出明显超额收益。

Capex扩张空间将支撑朱格拉受益行业“超额收益”的持续性。朱格拉周期中行业受益于Capex扩张,而其中前期经过产能出清的行业,其股价表现明显强于非出清行业。在Capex出清行业中,进一步区分朱格拉受益行业与非受益行,则理论上出清+朱格拉受益行业的表现将是更强的,而这一点也得到数据支持。

Capex扩张驱动盈利增长是行业取得“超额收益”的关键:①朱格拉周期一旦开启,受益行业的景气将趋势性上升,且弹性、持续性更大、更长;②朱格拉启动之前,由于行业的长期“出清”导致供给端难以跟上需求扩张,从而提升了价格弹性、带动毛利率、净利率等抬升。③由于朱格拉受益行业往往对应其Capex占GDP或制造业投资的比重趋势性、明显上升,从而使得该类行业在较长周期中保持“供不应求”的态势,从而拉长了“量、价”齐升的弹性周期。

如何寻找朱格拉受益行业的超额收益“起爆点”

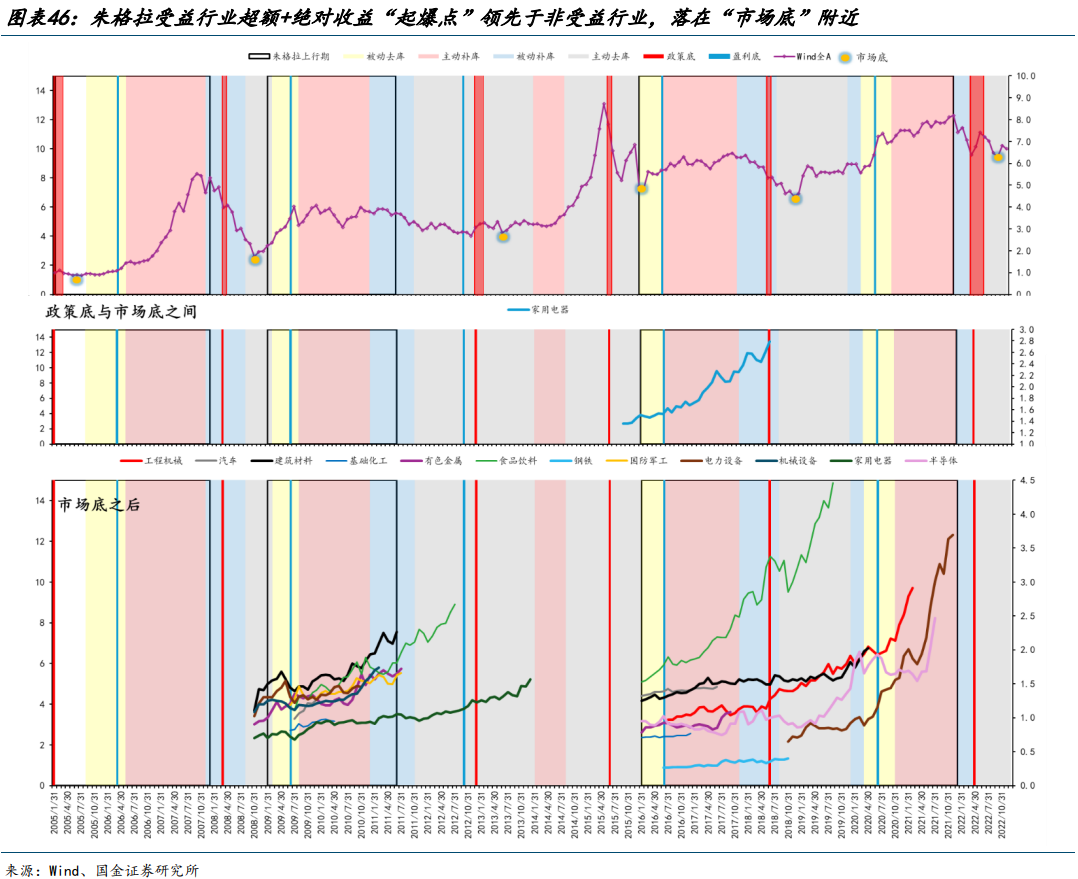

朱格拉受益行业的“起爆点”往往领先于Capex扩张拐点。我们定义相对全A具有超额收益,同时自身具有超额收益的开始时间为“起爆点”。总结各行业的起爆点可以发现:1)朱格拉受益行业的“起爆点”领先于Capex扩张周期,通常落在“市场底”附近,甚至有个别在“政策底-市场底”期间;2)朱格拉受益行业“起爆点”领先于非受益行业约2个季度,而其Capex扩张周期亦领先于非受益行业约1个季度;3)非受益行业启动则通常在“盈利底”附近。

构建“先行指标”体系,寻找受益朱格拉行业超额收益的“起爆点”:1)对于被动去库阶段的,核心在于寻找“量”持续修复上升的行业,“量”主要用现金流同比、资产周转率以及营收增速来表征;2)对于主动加库阶段的,其需要同时满足“量”、“价”和盈利能力同时上升,其中“价”主要用毛利率和净利率来表征,盈利能力用ROE来表征。

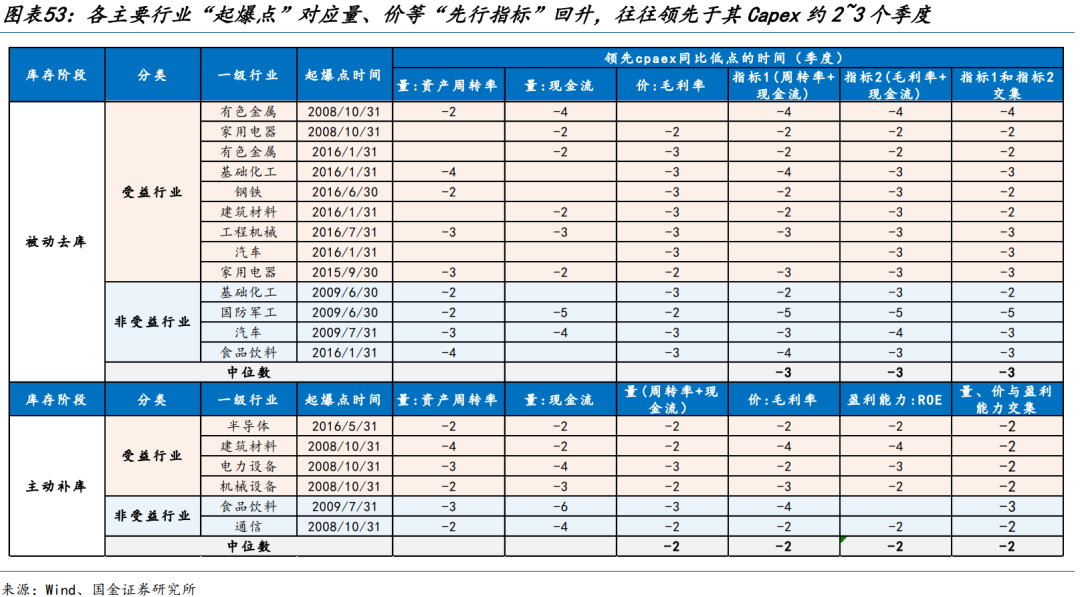

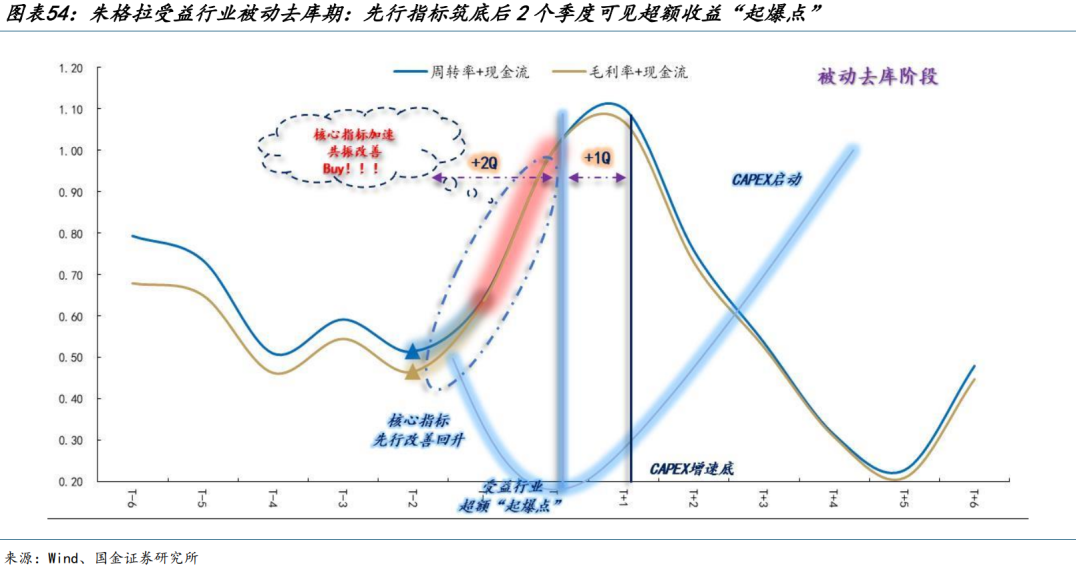

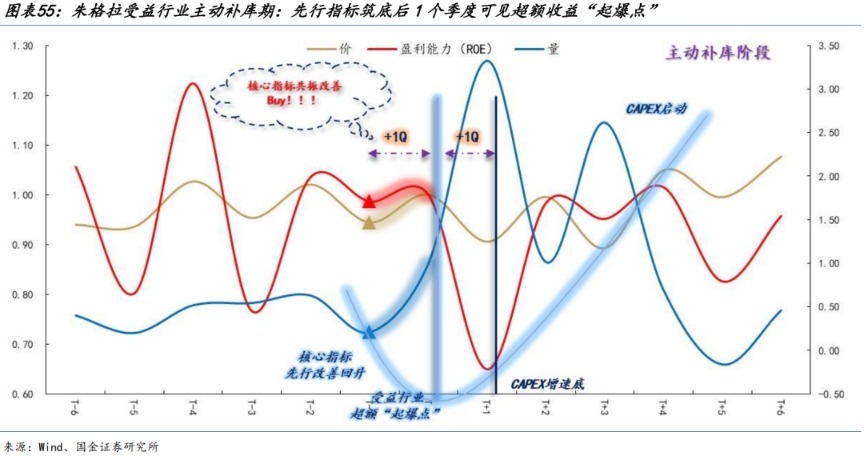

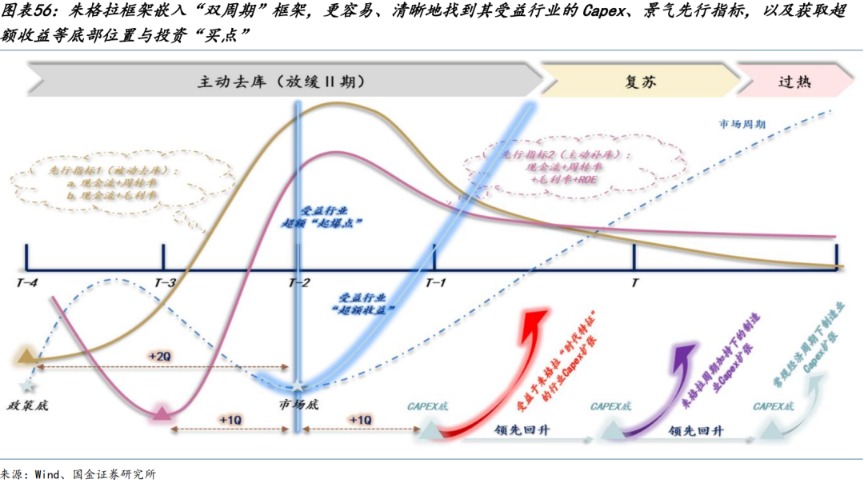

在朱格拉周期中,“先行指标”领先Capex拐点约2~3个季度。朱格拉受益行业“先行指标”筑底回升的时间,领先于超额收益“起爆点”约1~2个季度,分开来看:1)被动去库阶段:①受益行业的“先行指标”领先于Capex底部3个季度,或落在“政策底”附近;②其“起爆点”在“先行指标”筑底后约2个季度,即落于“市场底”附近。2)主动补库阶段:①受益行业的“先行指标”领先于Capex底部2个季度,或落在“政策底-市场底”期间;②其“起爆点”在“先行指标”筑底后约1个季度,即落于“市场底”附近。综合,将朱格拉框架嵌入“双周期”框架,可以更容易、清晰地找到受益行业的Capex、景气先行指标,以及获取超额收益等底部位置与投资“买点”。

风险提示

政策效果不及预期、历史经验具有局限性、经济复苏不及预期。

正文

一、朱格拉周期对微观企业的传导:通过Capex扩张撑起“超额收益”

从宏观角度来看,常规经济周期下的设备扩张拐点,往往对应“主动补库”的过热期,而朱格拉周期下的设备扩张拐点,则先行出现在经济“被动去库”的复苏期,且往往与产能利用率同步出现;而在朱格拉加持下,设备投资扩张周期往往“超越”经济上行周期。从中观角度来看,朱格拉加持下的受益行业Capex:①先于其他设备1个季度;②先于对应上游的投资周期约“一个复苏期”;③持续性一般在“放缓I初期”,甚至可能穿越至新一轮经济周期。而在前期的报告中我们发现,供给端明显出清的行业若进一步结合供给出清+需求稳定、甚至回升,则其财务数据和市场表现的弹性都是相对较高的。延续这样的思路,在宏观和中观规律的基础上,我们在本报告中以资本开支为核心线索,探讨在供给持续收缩后,若行业迎来朱格拉周期,进一步推动其资本开支进入扩张区间后,其财务指标与市场表现的情况。

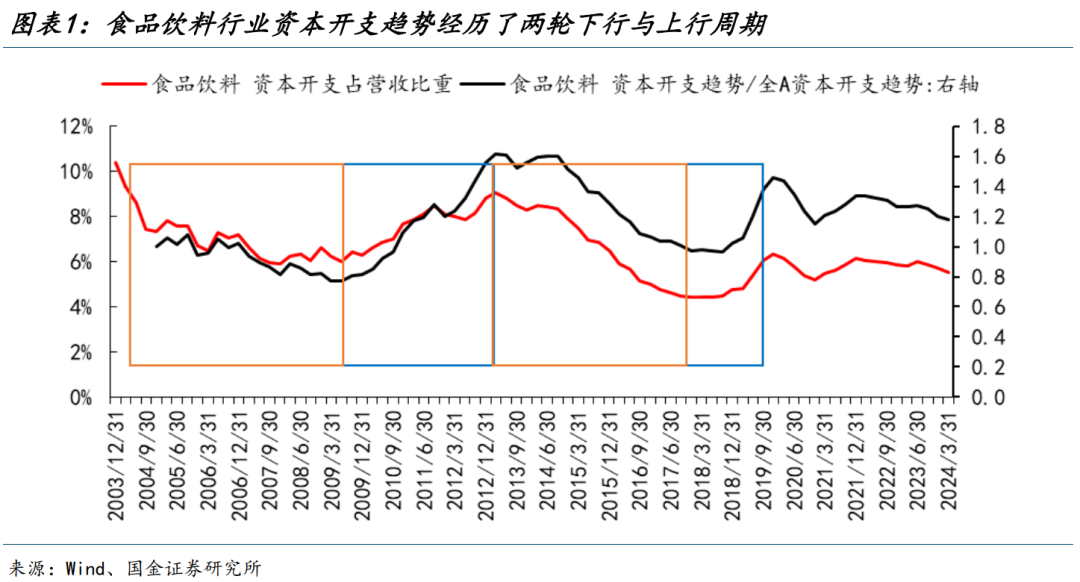

朱格拉周期的核心在于资本开支,我们以资本开支占营收比重和资本开支趋势占全A资本开支趋势两个指标来衡量行业的资本开支趋势情况。具体计算方式如下(下同):1)资本开支占营收比重分别采用资本开支(TTM)和营业收入(TTM)计算;2)资本开支趋势的计算方式为在可比口径下计算每个季度行业资本开支(TTM)的环比增速,以2003年底的为起点,累计环比增速得到;全A资本开支趋势计算方式类似,其中剔除银行、非银金融和房地产三个一级行业;计算得到各行业资本开支趋势和全A资本开支趋势,两者相除得到资本开支趋势占全A资本开支趋势。同时,我们用单季度资本开支增速来确定行业的资本开支拐点时间,该指标通常略领先于资本开支占营收比重和资本开支趋势占全A资本开支趋势两个指标,因而更具前瞻性。

我们在一级行业中筛选满足以下条件的行业以及相关时间区间:1)前期资本开支有过明显的降低去化过程;2)资本开支趋势开始拐点向上。以食品饮料行业为例,在2003年Q4至2009年Q2之间,其资本开支占营收比重从10.4%下降至6.0%,而资本开支趋势占全A资本开支趋势从2004年Q4的1.0下降至2006年Q3的0.77;在资本开支趋势见底后,食品饮料行业迎来一波资本开支扩张区间,从2009年Q2的底部直至2013年Q1左右,资本开支占营收比重提升至9.1%,而资本开支趋势占全A资本开支趋势提升至1.61左右。采用相同的方式,我们可以筛选出2013年Q2至2017年Q4是食品饮料行业第二轮资本开支收缩期,而2018年Q1至2019年Q4是第二轮资本开支扩张期。参考此标准,以2003年Q4至2024年Q1的数据为基础(资本开支底部出现在2022年及之前),我们筛选出满足上述条件的24个行业和34个案例。

1.1朱格拉周期将“掀起”各行业的Capex“扩张潮”

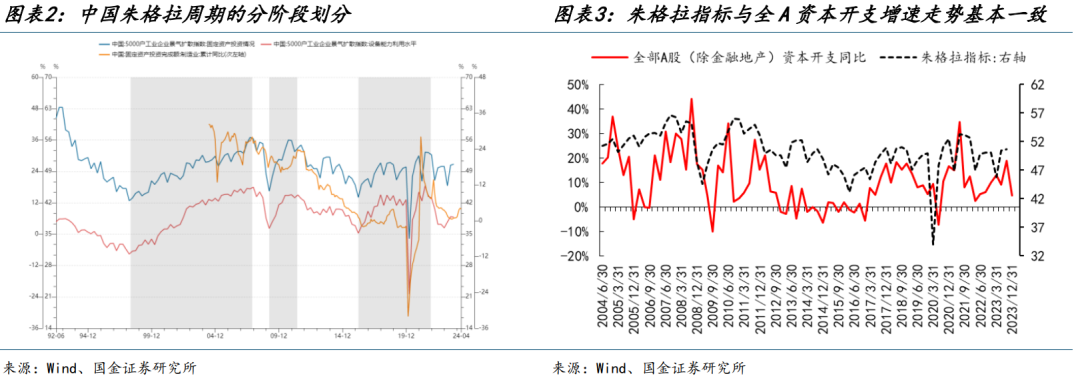

1998年以来,我国朱格拉周期(设备投资周期)共经历了三个阶段:1998-2008年、2009-2015年、2016-至今。其中,上行期间包括:1998Q1-2007Q4、2009Q1-2011Q2、2016Q1-2021Q4。1998-2007年,对应工业化、城镇化快速发展阶段,工业增加值、固定资产投资等宏观指标增速中枢持续上移;2009-2011年,“四万亿”投资的驱动下,以基建链为代表的投资需求大幅扩张,进而带动相关的设备需求,其持续时间约为2-3年;2016-2018年中,在总量经济增速下台阶的过程中,此阶段投资增速向上弹性偏低。

从朱格拉指标(中国:5000户工业企业景气扩散指数:固定资产投资情况,下同)与全部A股(除金融地产)资本开支同比增速的对比来看,资本开支增速与上行与下行的趋势与朱格拉指标基本一致。

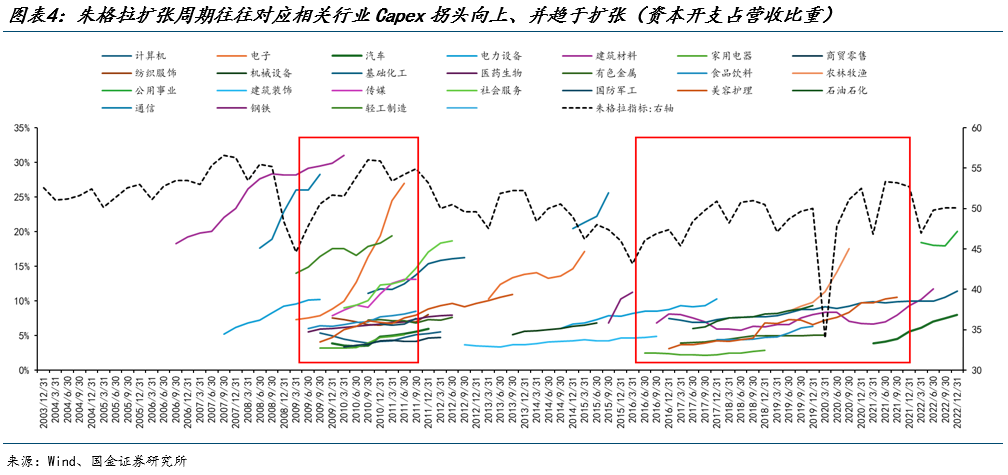

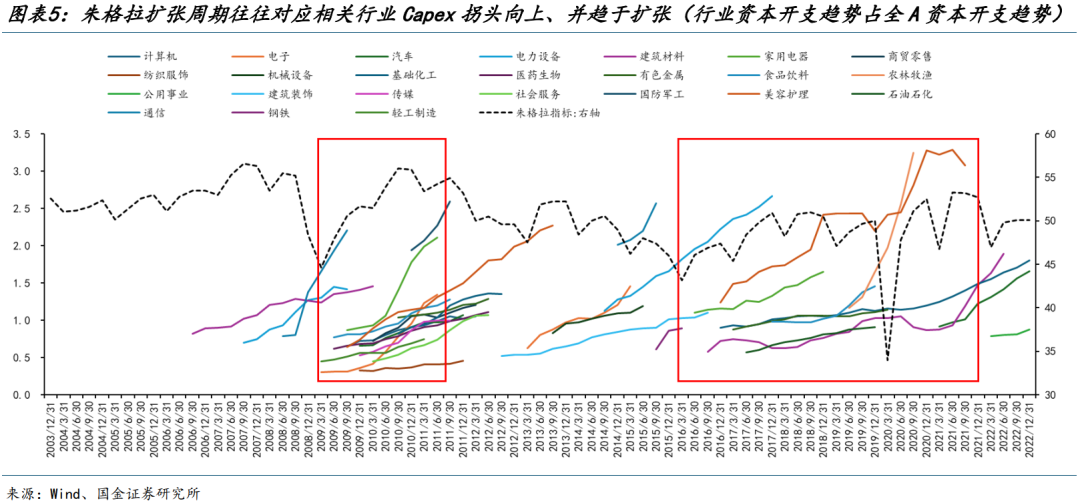

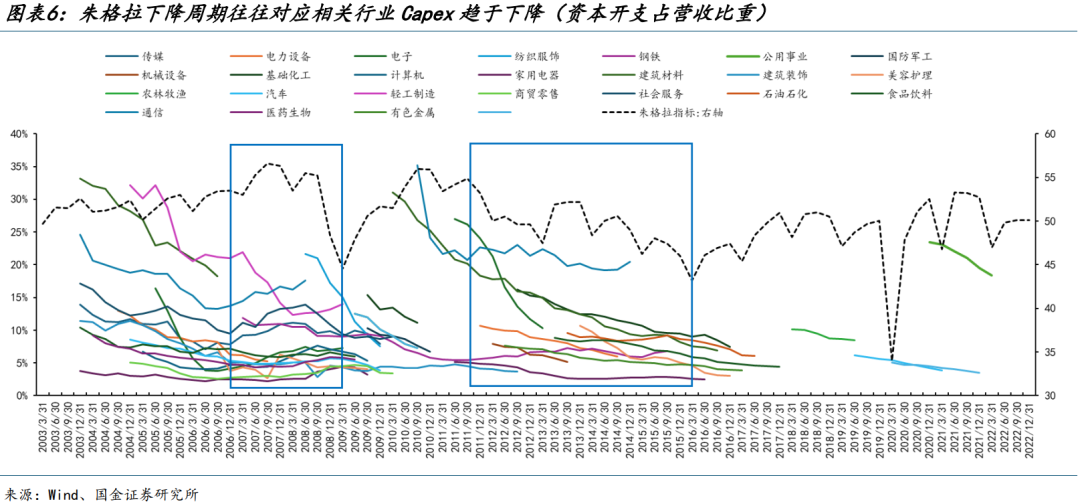

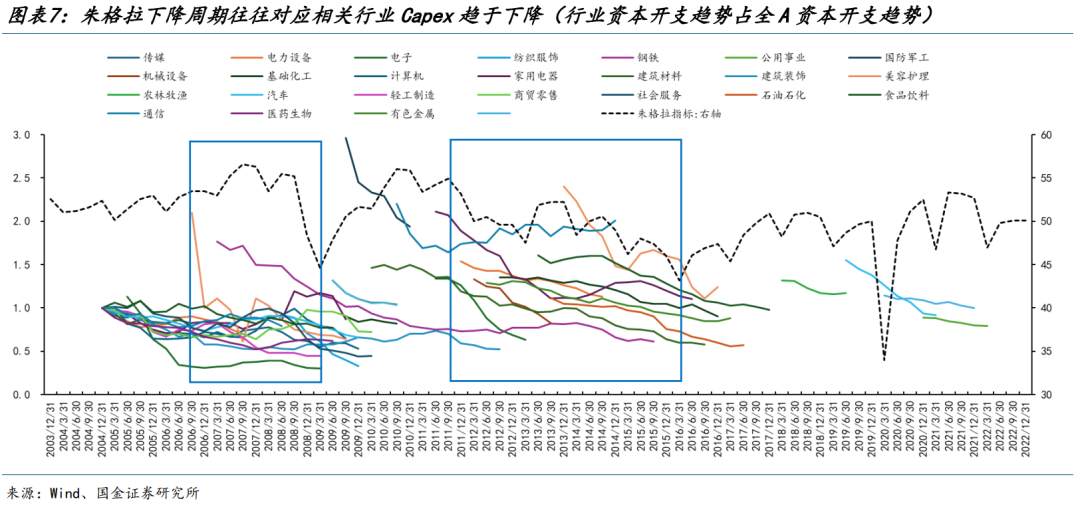

对比朱格拉指标与各行业资本开支上行趋势的发生时间区间,可以发现行业上行主要发生在2007年下半年至2011年、2016年至2021年这两个阶段,其中前两个阶段主要对应国内第二个和第三个朱格拉周期的上升区间;对比朱格拉指标与各行业资本开支下行趋势的发生时间区间,可以发现行业下行主要发生在2006年至2009年初、2012年至2015年这两个阶段,而这两个阶段分别是我国第一个和第二个朱格拉周期的尾部区间。由此,微观的财务数据和宏观的朱格拉指标基本能实现对应,即朱格拉上行周期往往对应各行业资本开支拐头向上,反之亦然。

若将朱格拉周期嵌入至库存周期中研究发现:各行业资本开支的上行周期往往始于经济被动去库(复苏期),并延续到主动去库(经济放缓II末期),其中Capex扩张的行业数量“峰值”往往落在“被动补库”阶段,意味着大多数行业Capex扩张至经济放缓I初期结束。

1.2Capex扩张弹性将是朱格拉受益行业获取“超额收益”的保证

以工程机械行业为例,我们探讨历史上供给持续收缩后,其资本开支进入扩张区间后,其财务指标与市场表现的情况。

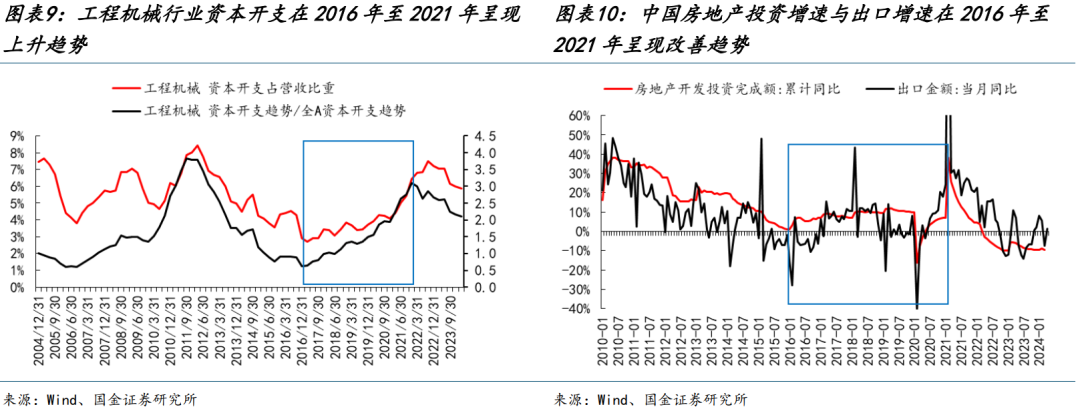

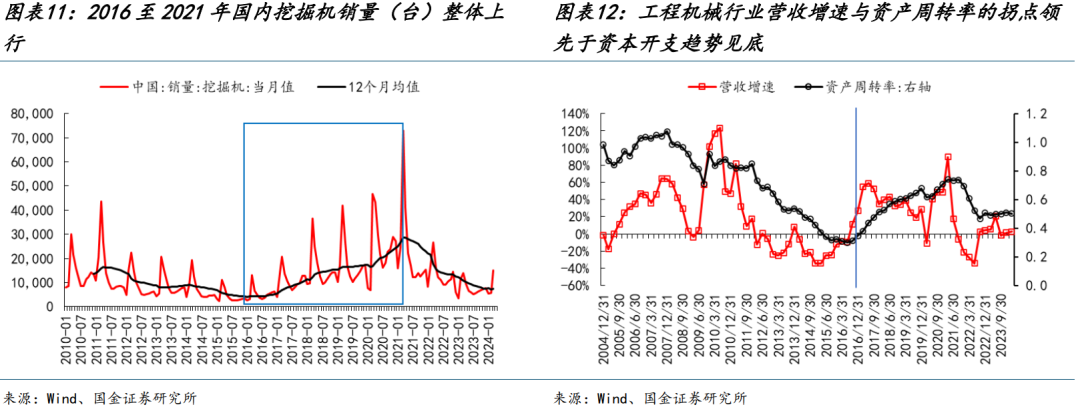

观察工程机械行业的微观数据,在2012年年初至2016年底之间,行业出现连续5年左右的资本开支缩减,资本开支占营收比重从高点的8.4%下降至低点的约2.7%,供给在这个过程中持续去化。宏观层面,2016Q1国内第三轮朱格拉周期启动,工程机械是宏观层面受益的行业之一。中观层面,受益于货币化棚改的推进以及海外市场的需求回暖,国内房地产投资增速以及出口增速自2016年年初以来开始持续回升,工程机械行业的需求开始逐步回暖,这个过程除了受2020年公共卫生事件的影响以外,整体持续到2021年初左右。因此,工程机械的销量开始在2016年企稳回升,以挖掘机销量为例,2016年1月的销量(12个月均值)达到4,162辆的低点后持续上行,直到2021年3月的销量(12个月均值)达到28,763辆。受益于行业的景气度提升,工程机械行业的资本开支在2017年开始上行,一直持续到2021年底左右。

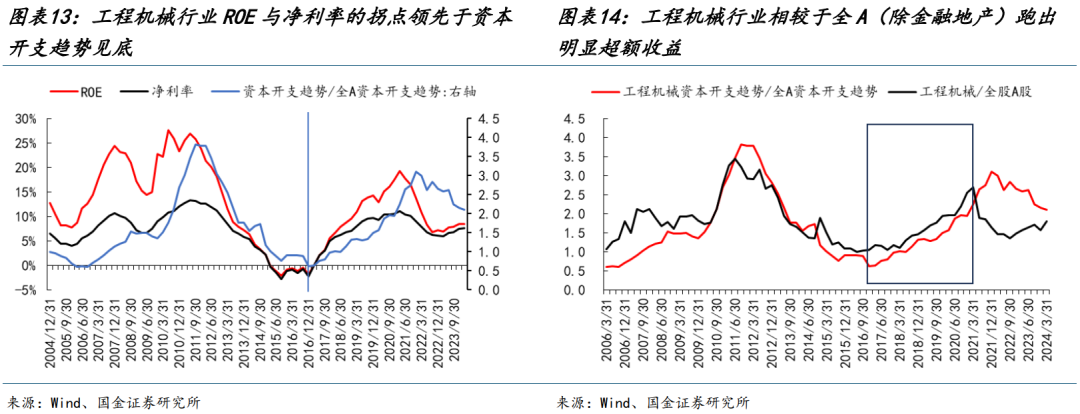

从财务指标来看,以工程机械在2016年Q4资本开支见底为分界线,则可以看到营收增速在2015年Q1见底,提前约7个季度;在营收增速见底之后,行业ROE和净利率在2015年Q3见底,提前约5个季度。这表明营收、净利率等财务指标具有领先于资本开支趋势见底的特征,以此类推,我们可以构建先行指标体系来提前判断行业是否将见底。

从股价表现的角度来看,自2016年Q4之后直至2021年年初(销量见顶左右),工程机械板块开始持续跑赢大盘;且在此区间,在库存周期的不同阶段,工程机械均保持超额收益或较强的防御属性。

从工程机械的案例中我们可以发现,朱格拉受益行业在Capex占全A比重持续上升的阶段往往对应超额收益的阶段,将此规律拓展到所有行业中依然成立。我们筛选前述34个案例中的朱格拉受益行业,以Capex同比增速拐点为零点,统计其前后受益行业Capex/全A和受益行业股价/全A的变化趋势,可以看到:1)Capex同比增速拐点发生后,受益行业Capex/全A经过两个季度后开始持续上升;2)而从Capex同比增速拐点发生至第7个季度,受益行业相较于全A有一段明显的超额收益区间,也即Capex占全A比重持续上升往往对应超额收益。

而进一步对比朱格拉受益行业和非受益行业,可以发现历史上朱格拉受益行业Capex扩张力度比非受益行业更大。我们将前述34个案例区分为朱格拉受益行业和非受益行业,以Capex同比增速拐点为零点,分别统计其前后受益行业Capex/全A变化趋势,可以发现:1)时间维度上,朱格拉受益行业的Capex扩张区间一直持续到第15个季度,而非受益行业在第11个季度左右即陷入停滞;2)空间维度上,朱格拉受益行业Capex/全A在最高点是初始点的约1.5倍,而朱格拉非受益行业仅约为1.3倍。

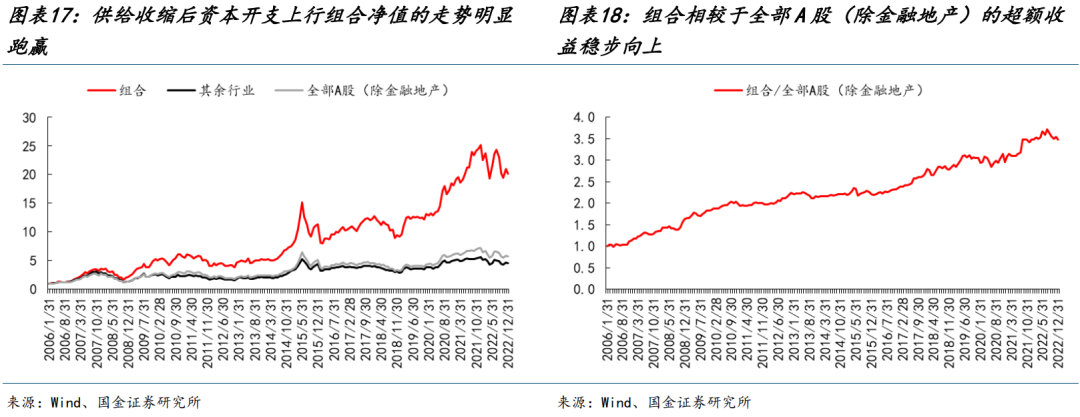

进一步,考虑到Capex占全A比重持续上升往往对应超额收益,我们以资本开支上行阶段(资本开支同比增速拐点开始纳入组合)的行业的所有个股为基础,用自由流通市值加权,构建供给收缩后资本开支上行组合,发现该组合可以取得明显的超额收益。因此可以预期,在朱格拉周期开启后,一旦受益行业Capex拐点扩张后往往可以跑出明显超额收益。

以2006年Q1为起点,至2022年末,供给收缩后资本开支上行组合累计实现收益1915%,年化收益约为19.4%;同区间,全A(除金融地产)的累计收益为479%,年化收益约为10.9%,组合的超额收益明显。而组合相较于全A(除金融地产)的走势则保持平稳向上的趋势,即组合的超额收益较为稳定。

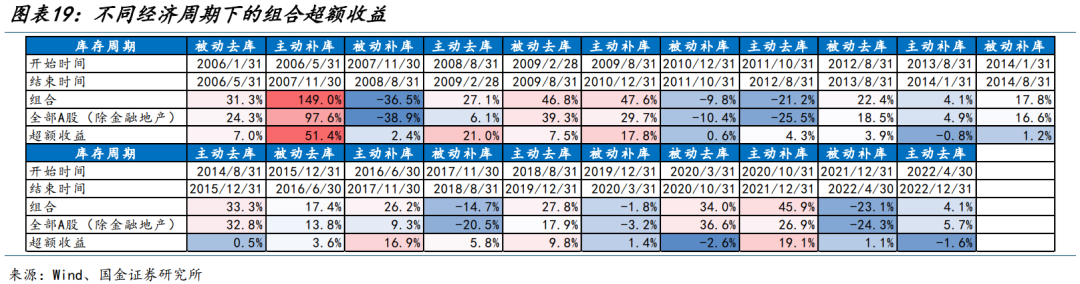

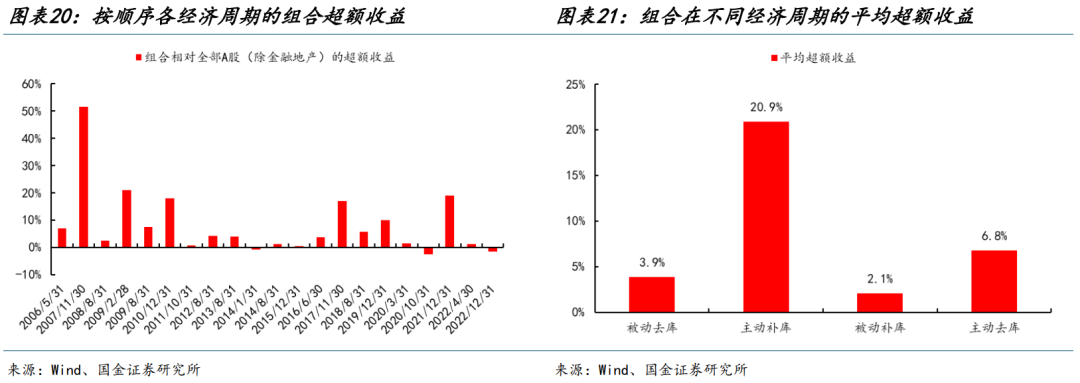

在库存周期的视角下,2006年Q1末至2022年末累计经历了21个小周期,包括5个被动去库、主动补库和主动去库,以及6个被动补库。在这21个小周期中,仅有3个周期中组合跑输全A(除金融地产),胜率达到86%。而平均来看,组合在各个经济周期中均能跑出超额收益。

我们以美股市场的数据为例,探讨上述规律在海外市场是否依然成立。总体而言,美股行业在供给收缩见底,到资本开支上行的转换过程中,行业相较于大盘往往能取得超额收益。

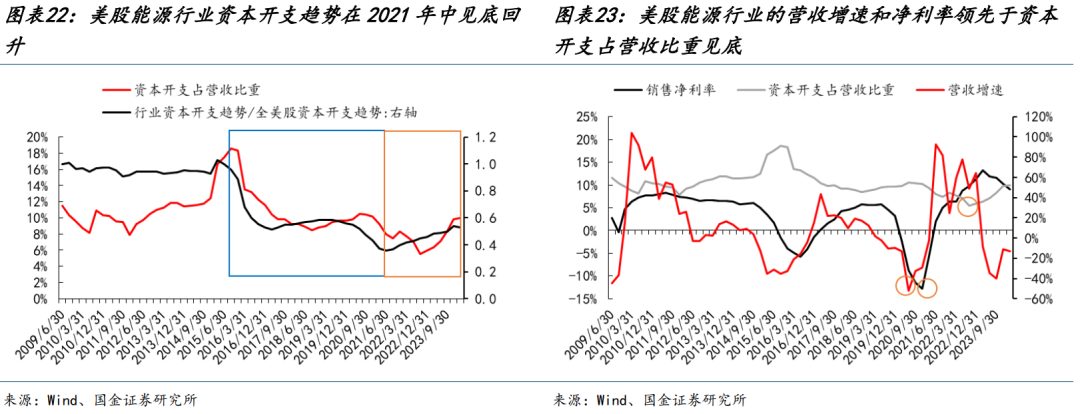

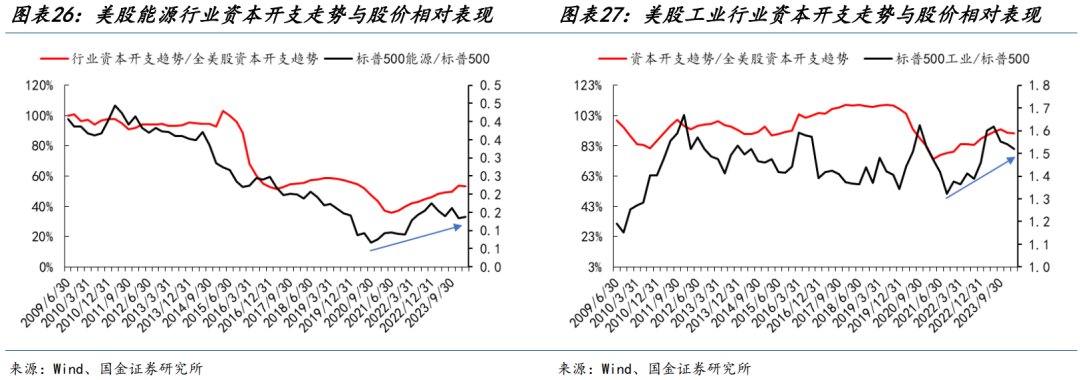

以美股能源行业为例,自2015年至2021年上半年,其资本开支呈现持续的下降趋势,供给相对收缩;2021年Q3,美股能源行业的资本开支趋势相较于全部美股(除金融地产)趋势开始出现拐点,2022年Q4,美股能源行业的资本开支占营收比重开始见底抬升。在资本开支趋势见底回升之前,美股能源行业营收增速在2020年Q2见底,净利率在2020年Q4见底。从股价表现来看,在供给长期收缩后行业景气上行,引发行业“朱格拉周期”崛起的过程中,标普500能源相较于标普500自2020Q3开始取得了明显的超额收益。

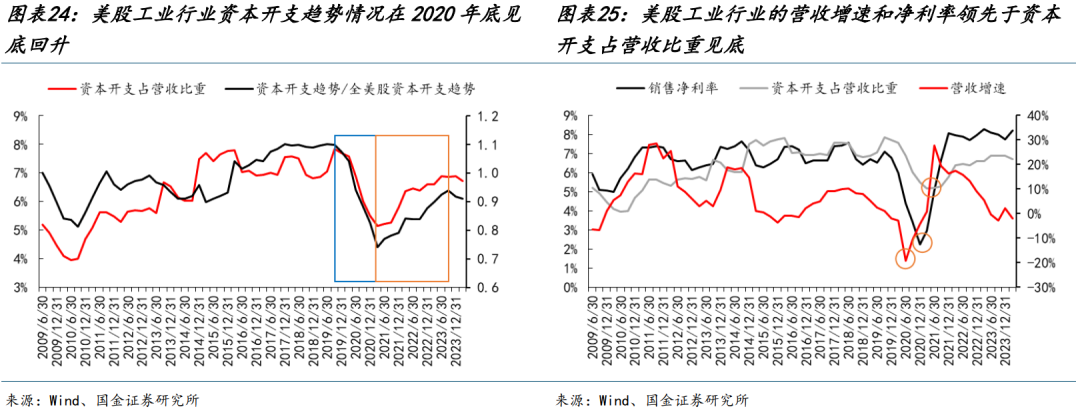

以美股工业行业为例,在2019年Q3至2021年Q1之间,自其资本开支呈现快速的下降趋势,供给相对收缩明显,之后资本开支走势开始呈现上行趋势。在资本开支趋势见底回升之前,美股工业行业营收增速在2020年Q2见底,净利率在2020年Q4见底。而从股价的表现来看,随着行业资本开支上升,标普500工业相较于标普500自2021Q3开始取得超额收益。

1.3 Capex扩张空间将支撑朱格拉受益行业“超额收益”的持续性

从逻辑上分析,朱格拉周期中行业受益于Capex扩张,但若前期该行业并未有产能出清的过程,则进一步的Capex扩张容易导致产能过剩,因此其超额收益的持续性较弱;而另一方面,若前期该行业经历过产能出清的过程,则朱格拉周期中的Capex扩张将使其受益程度更大,超额收益的持续时间也更强。

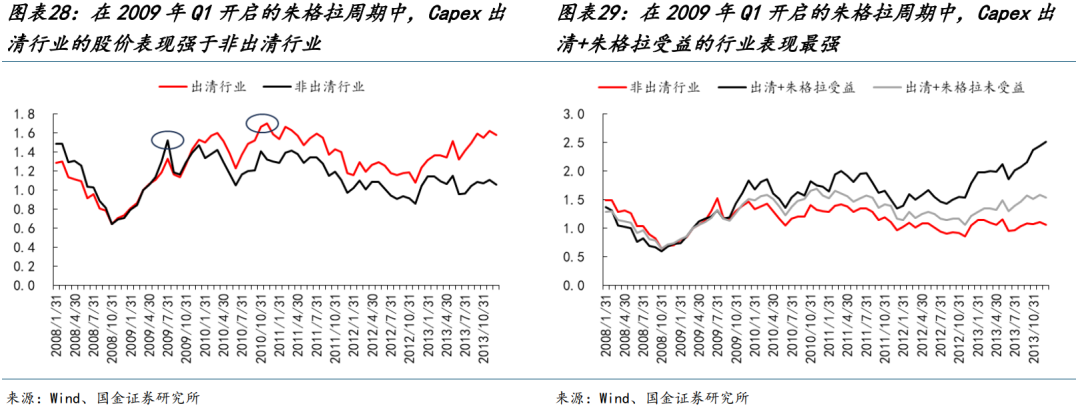

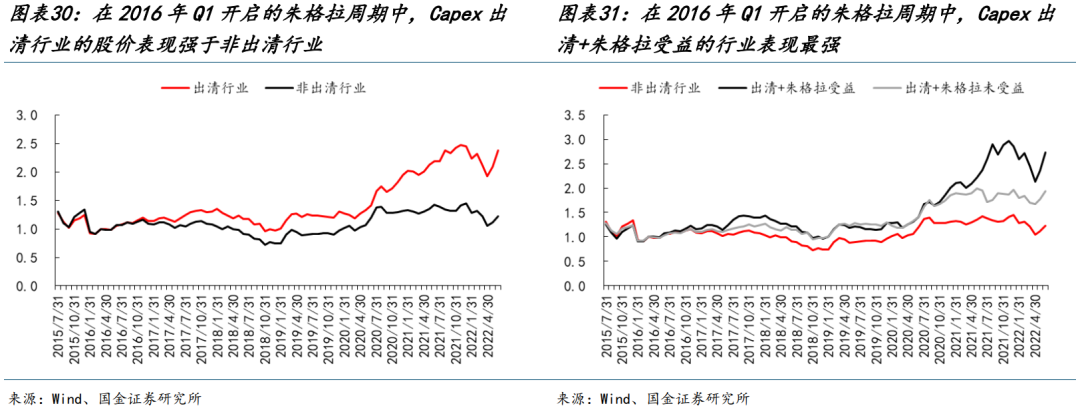

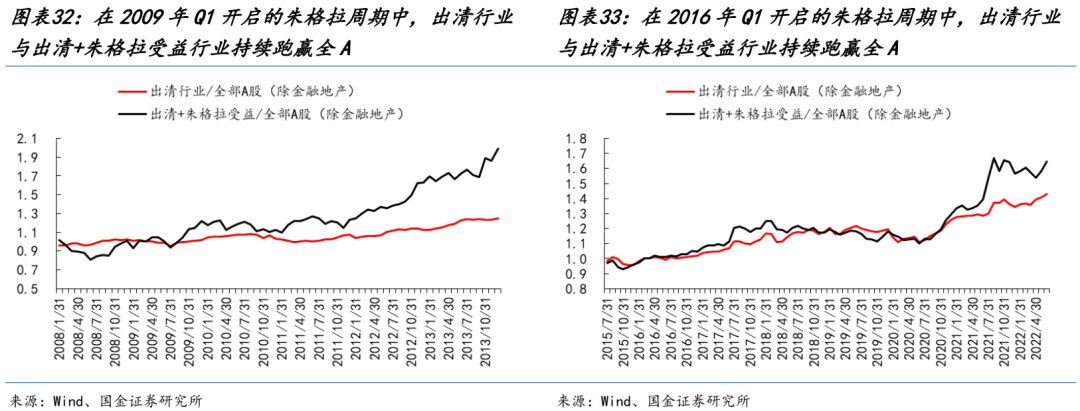

因此,我们在2009年Q1和2016年Q1这两轮朱格拉周期开启时,根据产能是否经历过出清,将所有行业(除金融地产)分类为出清和非出清两大类,以自由流通市值为基础加权,观察其股价表现情况,可以发现Capex出清行业的股价表现强于非出清行业:1)在2009年开启的这轮朱格拉周期中,Capex出清行业的股价持续上涨到2010年11月,相较于2009年Q1累计上涨幅度达到70%,而非出清行业在2009年7月就已见到股价顶点;2)在2016年开启的这轮朱格拉周期中,Capex出清行业的股价持续上涨到2021年12月,相较于2016年Q1累计上涨幅度达到145%,远高于非出清行业的45%。

在Capex出清行业中,进一步区分朱格拉受益行业与非受益行业,则理论上出清+朱格拉受益行业的表现将是更强的,而这一点也得到数据支持。在2009年开启的这轮朱格拉周期中,出清+朱格拉受益行业是以家用电器为代表的行业,其股价表现最强,在2011年3月才见到顶部,相较于2009年Q1累计上涨幅度达到99%,而进一步在2013年再创出历史新高。在2016年开启的这轮朱格拉周期中,出清+朱格拉受益行业是以电力设备、半导体、工程机械、建筑材料等为代表的行业,其股价表现最强,在2021年11月达到顶点,相较于2016年Q1累计上涨幅度达到197%,远高于其他行业。

1.4 Capex扩张驱动盈利增长是行业取得“超额收益”的关键

在朱格拉周期的投资框架下,Capex扩张趋势是宏观周期向微观企业的传导,而行业通过Capex扩张撑起“超额收益”,这一点我们已经在国内外的市场中均能找到普遍的验证。

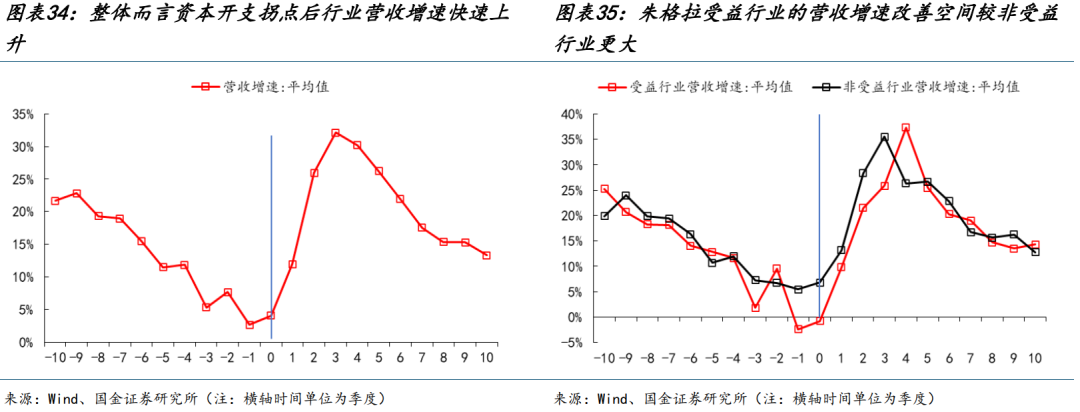

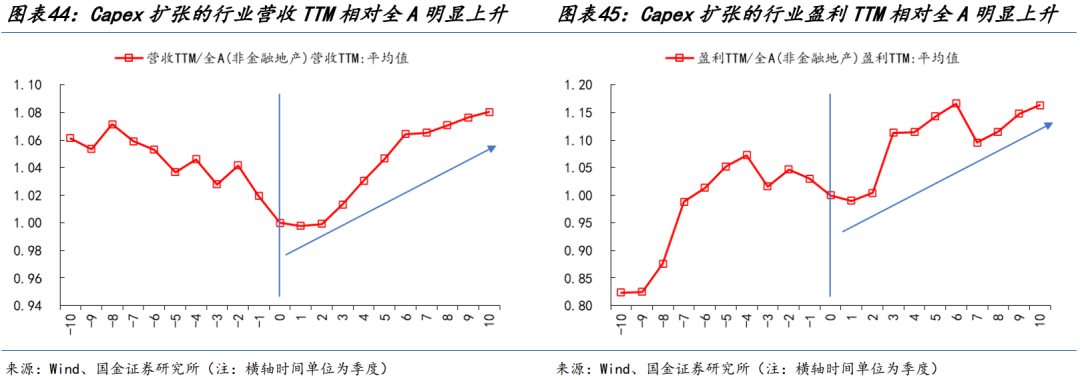

在Capex扩张期间,驱动行业取得超额收益的直接原因在于行业的营收、盈利、盈利能力均有明显的改善,而朱格拉受益行业在这个过程中的改善幅度往往是更大的。我们仍以上述34个案例为基础,以Capex同比增速拐点为零点,观察Capex同比拐点前后行业的营收增速、毛利率、净利率和毛利率的变化情况。我们可以发现行业营收增速均值提前Capex增速拐点约一个季度左右筑底,之后快速上升,从底部到顶点的上升幅度达到29pts,营收增速快速上升期达到3个季度左右;而朱格拉收益行业的营收改善空间较非受益行业更大,从底部到顶点的上升幅度达到40pts,且上升的时间更长,达到4个季度。

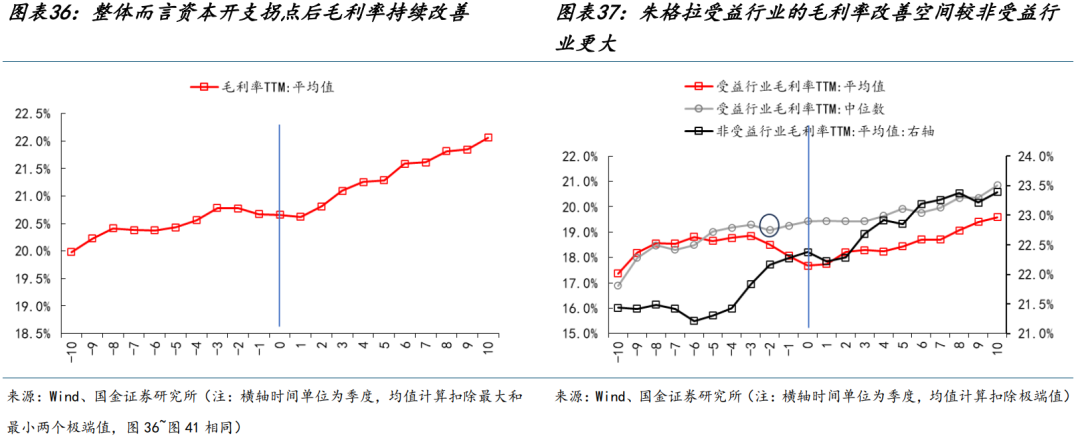

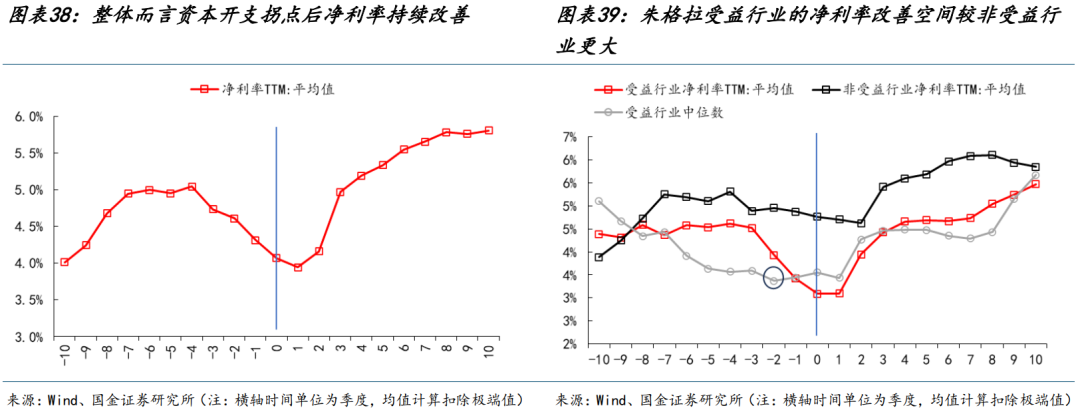

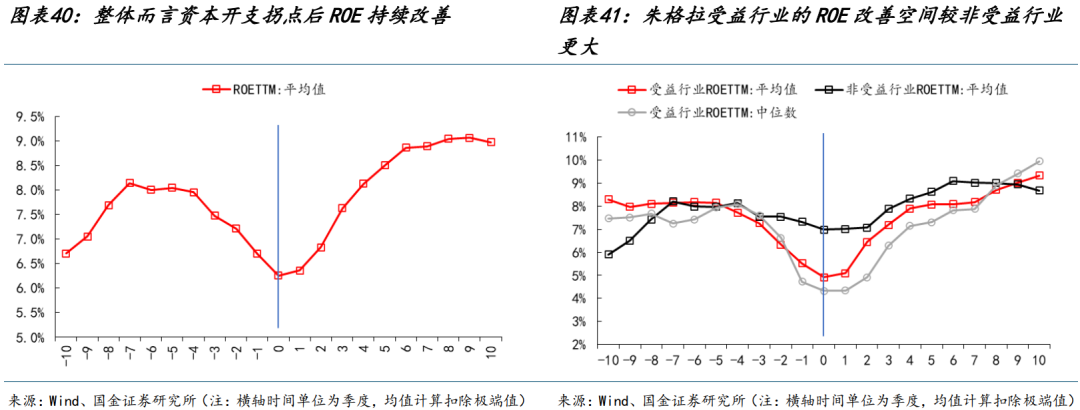

从逻辑上来分析,由于前期Capex收缩导致的供给下降,当行业需求上升后,行业将面临需求上升而供给不足的情况,因此价格会受益而上升,这一点从行业Capex同比拐点后毛利率和净利率的快速上升可以看到。在毛利率TTM和净利率TTM口径下,毛利率和净利率的拐点与Capex同比拐点相比,领先约2个季度,之后持续上升;在见底后的一年时间里,毛利率和净利率分别改善0.7pts和1.4pts,而同时期朱格拉受益行业的毛利率和净利率分别提升0.8pts和1.6pts,朱格拉受益行业的改善幅度更大。

受益于行业的“量”(营业收入)和“价”(毛利率、净利率)提升,在Capex扩张期间,行业的ROE在Capex同比拐点后也呈现明显的改善趋势。在ROE TTM的口径下,ROE拐点落后Capex同比拐点约一个季度,在见底后的一年时间里提升约1.9pts,而同时期朱格拉受益行业提升约3.0pts。

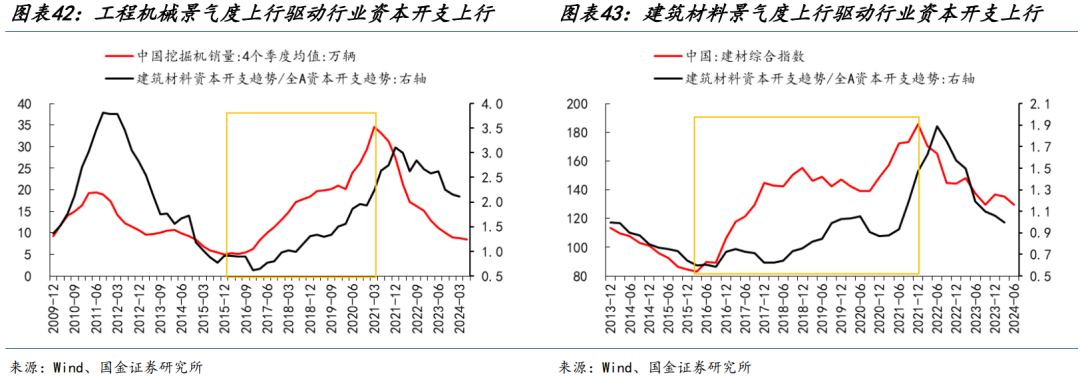

具备Capex扩张弹性、空间及能力的朱格拉受益行业,将取得显著的“超额收益”。背后逻辑包括三个层面:①朱格拉周期一旦开启,受益行业的景气将迎来趋势性上升,其营收具备较强的弹性及持续性;②朱格拉启动之前,由于行业的长期“出清”导致供给端难以跟上需求扩张,从而提升了价格弹性、带动毛利率、净利率等抬升。③由于朱格拉受益行业往往对应其Capex占GDP或制造业投资的比重趋势性、明显上升,从而使得该类行业在较长周期中保持“供不应求”的态势,从而拉长了“量、价”齐升的弹性周期。以工程机械和建筑材料为例,在朱格拉上行周期里(2016年Q1至2021年Q4),可以看到代表行业景气度的挖掘机销量和建材综合指数呈现持续上行的趋势。在朱格拉周期的驱动下,行业由原先的需求不足(资本开支持续收缩的阶段)转向需求充足而供给不足的情况,“量”(营收等)的改善驱动“价”上涨(毛利率、净利率持续改善),进而行业的盈利能力上行。而行业需求的上升和盈利能力的改善也反过来驱动行业的Capex扩张,两者互相推动形成正循环。在这个阶段,我们可以看到Capex扩张的行业的营收TTM和盈利TTM相较于全A是明显上升的,这是行业相对全A取得超额收益的关键。

二、如何寻找朱格拉受益行业的超额收益“起爆点”

2.1 朱格拉受益行业的“起爆点”往往领先于Capex扩张拐点

在2009年Q1和2016年Q1开始的这两轮朱格拉周期中,我们定义相对全A具有超额收益,同时自身具有超额收益的开始时间为“起爆点”。我们筛选朱格拉受益行业以及资本开支收缩后在朱格拉周期中上升的行业(非受益行业),对比“起爆点”的不同。参考中观研究结论,朱格拉受益行业在2009年Q1开始的这一轮主要包括机械设备、电力设备、家用电器、有色金属、建筑材料等,在2016年Q1开始的这一轮主要包括机械设备(工程机械)、电子(半导体)、家用电器、汽车、电力设备、建筑材料、钢铁、基础化工、有色金属等。

我们总结各行业的“起爆点”可以发现:1)朱格拉受益行业的“起爆点”领先于Capex扩张周期(即在经济复苏期前),通常落在“市场底”附近,甚至有个别在“政策底-市场底”期间(如家电);2)朱格拉受益行业“起爆点”领先于非受益行业约2个季度,而其Capex扩张周期亦领先于非受益行业约1个季度;3)非受益行业启动则通常在“盈利底”附近。以受益行业家用电器为例,其在2015年9月即见底,领先于市场底2016年1月约4个月;其余受益行业中,建筑材料、基础化工、电子(半导体)、有色金属、汽车等在2016年1月的市场底见底。

2.2 构建“先行指标”体系,寻找受益朱格拉行业超额收益的“起爆点”

在朱格拉周期启动前,如何寻找具有“起爆点”的行业,我们构建了“先行指标”体系如下:1)对于被动去库阶段的,核心在于寻找“量”持续修复上升的行业,这里的“量”主要用经营活动现金流同比增速、资产周转率以及营收增速来表征(下同);2)对于主动加库阶段的,其需要同时满足“量”、“价”和盈利能力同时上升,其中“价”主要用毛利率和净利率来表征,盈利能力用ROE来表征。

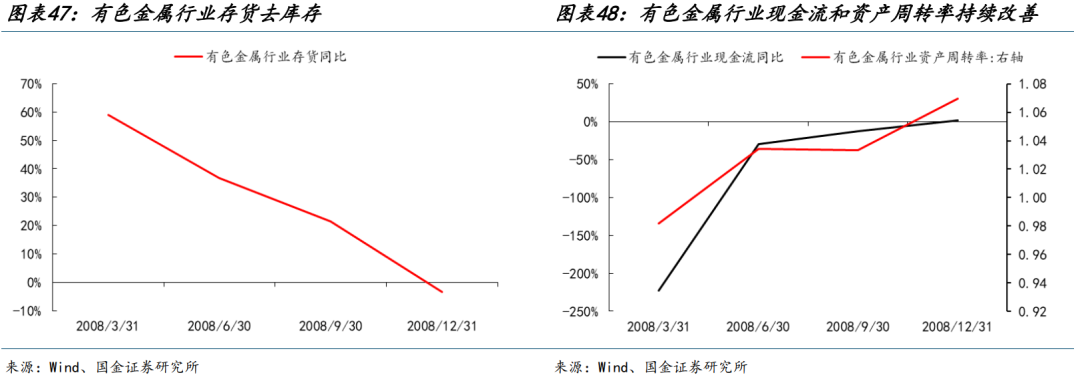

被动去库阶段的行业以有色金属为例,其:1)在2008年Q1至Q4,存货同比从59%下降至-3%,处于去库阶段;2)同时,其现金流同比从-222%上升至2%,资产周转率从0.98提升至1.07,“量”持续改善,因此整体呈现明显的被动去库特征。有色金属的“起爆点”在2008年10月,capex同比低点在2009年Q2,结合现金流和资产周转率变化,其先行指标 “量”在2008年Q3迎来明显拐点,领先capex转折点约3个季度,领先“起爆点”1~2个季度。

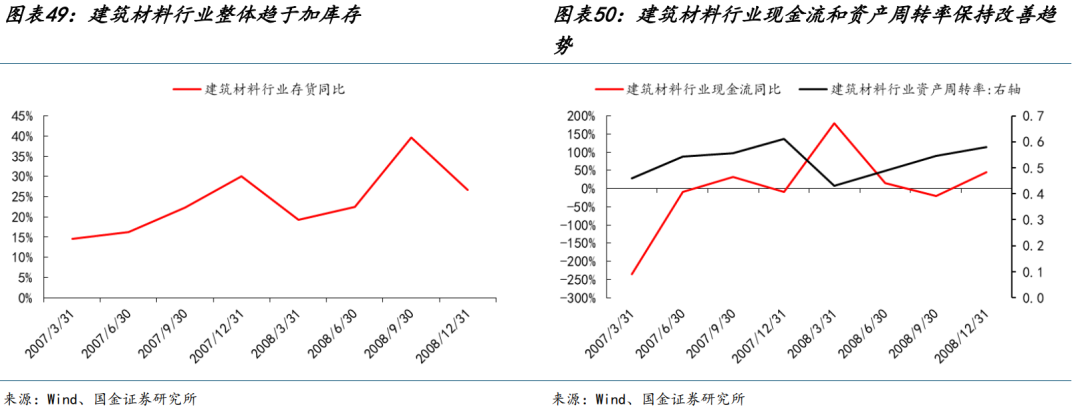

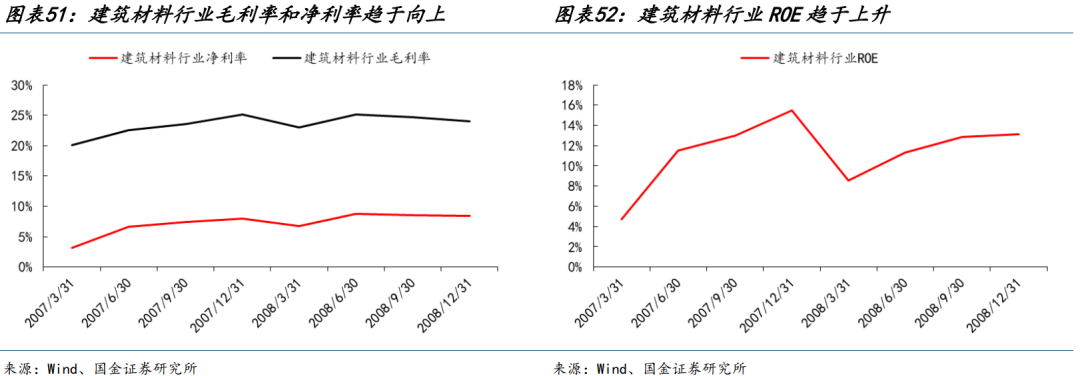

主动补库阶段的行业以建筑材料为例,其:1)在2007年Q1至2008年Q4,存货同比14.5%提升到26.6%,整体趋于补库存;2)同时“量”保持改善趋势,尤其是现金流同比从-235%上升至44%;3)“价”也呈现上升趋势,毛利率从20%提升到24%,净利率从3%提升到8%;4)行业的盈利能力也保持改善提升,从5%提升到13%。建筑材料的“起爆点”在2008年10月,capex同比低点在2009年Q1,其先行指标结合现金流和资产周转率变化,“量”的转折点在2008年Q3,领先capex转折点约2个季度,领先“起爆点”1~2个季度。

我们整理了两轮周期中朱格拉受益行业与非受益行业的“起爆点”时间、“先行指标”的回升时间以及Capex拐点时间;相较于Capex拐点时间,“先行指标”往往领先约2~3个季度。进一步而言,朱格拉受益行业“先行指标”筑底回升的时间,领先于超额收益“起爆点”约1~2个季度,分开来看:1)被动去库阶段:①受益行业的“先行指标”领先于Capex底部(复苏期前1个季度)3个季度,或落在“政策底”附近;②其超额收益“起爆点”在“先行指标”筑底后约2个季度,即落于“市场底”附近。2)主动补库阶段:①受益行业的“先行指标”领先于Capex底部(复苏期前1个季度) 2个季度,或落在“政策底-市场底”期间;②其超额收益“起爆点”在“先行指标”筑底后约1个季度,即亦落于“市场底”附近。综合,将朱格拉框架嵌入“双周期”框架,可以更容易、清晰地找到其受益行业的Capex、景气先行指标,以及获取超额收益等底部位置与投资“买点”。

三、风险提示

(1)政策效果不及预期,可能减缓产业发展的进度;

(2)历史经验具有局限性,未来多重变量的变化可能导致历史经验不具有代表性;

(3)经济复苏不及预期,可能导致市场对于基本面的担忧上升。