北京时间18日晚,美股周四开盘涨跌不一。纳指昨日大跌后反弹。市场继续关注板块轮动迹象、美股财报与美联储的降息前景。美上周初请失业救济人数大增,印证劳动力市场趋弱。多位美联储官员将在今日发表讲话。

道指跌111.67点,跌幅为0.27%,报41086.41点;纳指涨123.72点,涨幅为0.69%,报18120.65点;标普500指数涨14.47点,涨幅为0.26%,报5602.74点。

英伟达、AMD等昨日重挫的芯片股大多反弹。

Pepperstone集团高级策略师Michael Brown表示:“我并不惊讶人们试图逢低买入。基本的看涨情况依然强劲——盈利和经济增长看起来具有韧性,而且美联储应该从九月开始降息。”

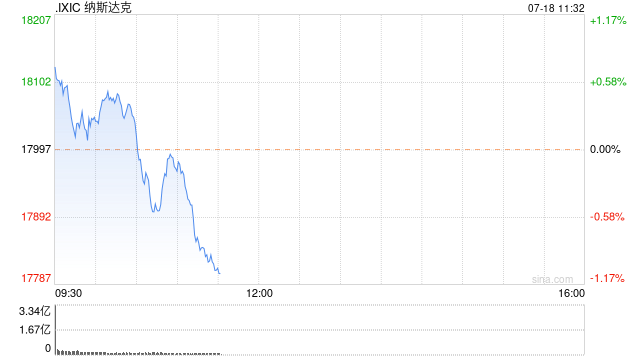

周三美股收盘涨跌不一。受到科技股大幅下跌的影响,纳斯达克综合指数下跌2.8%,创2022年12月以来的最大单日跌幅,并且自7月1日以来首次收于1.8万以下。标准普尔500指数下跌1.4%。

道指收高243.6点,或0.6%,首次收于41000点以上,创历史新高。

投资者开始抛售今年以来一直领跑市场的人工智能股票,因为美联储9月降息的可能性越来越大,这种预期提振了市场乐观情绪。这对小盘股和周期性股票尤其有帮助,因为降息将会降低借贷成本,从而使这些公司受益。

受到这种板块轮动的影响,罗素2000种小型股指数在过去五个交易日里上涨了9%以上,而纳指自2001年以来首次下跌超过2.5%,而蓝筹股道琼斯指数则首次收在41000点之上。

投资者一直希望美股市场的领涨板块不断扩大,因为人们担心科技股推动的反弹正在失去动力。

但一些市场人士预计,美股领涨板块的变动,可能不足以保护股市免受未来挑战的影响,包括经济放缓的可能性。

纽约人寿投资公司首席市场策略师Lauren Goodwin表示:“目前美股市场的重点是美联储的政策转向。预计美联储降息时间将比我们预期的提早两三个月。因此,小盘股以及其他一些获得资金流入的领域将获得很大的提升。”

但他指出:“市场的现实是,在接下来的九个月里,美国经济将处于软着陆状态。”

多位美联储决策者将在周四发表讲话,包括旧金山联储主席戴利(Mary Daly)和美联储理事鲍曼(Michelle Bowman)等。

前达拉斯联储主席卡普兰周四表示,鉴于近期通胀方面的进展,美联储可能会在9月降息,但此举不太可能标志着全面降息周期的开始。

2021年10月离开达拉斯联储、现任高盛副董事长的卡普兰表示:“9月降息的路径非常清晰。我认为美联储很有可能在12月再降息一次。但这并不意味着美联储将启动降息周期,因为财政赤字高企、能源价格居高不下。美联储将逐次会议做出决定。”

美联储主席鲍威尔在本周一的讲话中表示,第二季度的经济数据使政策制定者更加确信通胀正朝着美联储2%的目标下降,这可能为近期的降息铺平道路。

而美联储理事沃勒周三暗示美联储很快就会降息,前提是美国通胀和就业方面不出现重大意外。

沃勒在一次会议上表示:“我相信目前的数据与软着陆的预期相符,我将在未来几个月寻找支持这一观点的数据。因此,尽管我不认为我们已经达到了最终目标,但我确实认为我们正在接近有理由下调政策利率的时刻。”

与其他政策制定者的言论一样。沃勒及其同僚的言论表明,联邦公开市场委员会(FOMC)在本月晚些时候的政策会议上不太可能降息,在9月降息的可能性更大。

近几个月的数据显示,美国通胀在2024年第一季度出人意料地走高之后,如今已有所缓解,这让美联储官员们变得更加乐观。

周四经济数据面,美国上周首次申领失业救济人数创下5月初以来的最大增幅,持续申领失业救济人数跃升,进一步证明劳动力市场走软。

美国劳工部周四报告称,截至7月13日当周,美国首次申领失业救济人数增加2万,达到24.3万。经济学家预测中值为22.9万。

截至7月6日当周,美国持续申领失业救济人数也增加2万人,达到187万人,为2021年11月以来最高水平。

每年这个时候,首次申领失业救济人数的周波动往往很大,因为该调查时段包括独立日等假期,并且学校也在此时放暑假。

其他报告显示雇主放缓了招聘步伐,而且美国失业率上个月升至4.1%,达到2021年以来最高。就业市场放缓以及近期通胀下降增强了美联储未来几个月降息的理由。

首次申领失业救济人数的四周移动均值小幅上升至234750人。

未经季节性因素调整的首次申领失业救济人数增加36824,达到279032,为1月以来最高。得州和加州增幅最大。佐治亚州、宾州、密苏里州和纽约州的申请数量也有所增加。

在新冠疫情爆发之的20年里,每周首次申领失业救济人数的平均值约为345000人,持续申领失业救济人数的均值大约为290万人。

周四海外央行面,欧洲央行周四维持利率不变,在投资者和经济学家押注9月将再次降息之际几乎没有透露任何计划。欧央行在上月进行了里程碑式的降息。

欧央行周四将存款利率维持在3.75%,符合经济学家的平均预测。该行重申,借贷成本将在“必要时间内保持足够的限制性”,以确保通胀回到2%。

“新发布的信息总体上支持管理委员会之前对中期通胀前景的评估,”欧洲央行在声明中表示,并再次表示不预先承诺特定的利率路径。

焦点个股

英伟达受到关注。该股周三下跌6.62%,市值一夜之间缩水超过2000亿美元。

特斯拉超级充电站的部署速度已经显著放缓,这对于正处于向非特斯拉车型开放使用关键时期的充电网络来说是一个不利信号。

今年早些时候,特斯拉首席执行官马斯克做出了一个颇具争议的决定:解雇了整个充电团队。外媒预测称团队解散和特斯拉缓慢的重新招聘进程将导致超级充电站的部署速度放缓。

尽管充电团队在解散前已经有很多处于推进阶段的项目,但大部分的放缓预计将在下半年显现。

此外有报道称特斯拉的纯电动皮卡Cybertruck在轮毂保护罩设计上取得了新的进展。

周四,AMD官方宣布将在7月31日推出全新的锐龙9000系列处理器。这款产品正式发售之前,在加拿大亚马逊网站上出现了一款名为锐龙5 9600X的处理器,售价约为2526元人民币。

据报道,在2月份的2024财年第一财季财报分析师电话会议上,苹果公司CEO库克在回答分析师有关iPhone 15系列上市后的表现时曾提到,销量一直高于前一代,也就是iPhone 14系列。

但机构最新的报告来看,iPhone 15系列在今年二季度的销量是要低于预期,在该季所售iPhone中的比重,不及iPhone 14同期。机构的数据显示,在二季度所销售的iPhone中,4款iPhone 15所占的比例为67%,不及iPhone 14系列在去年二季度的79%,低了超过10个百分点。

美银证券发表研究报告指,预期微软今年第四季度营收将增长1%,主要受惠于旗下云端运算服务Azure的持续实力、Office E3/E5的高端企业版方案组合、早期大语言模型Microsoft Copilot的吸引力、正常化的PC/Windows购买环境。

据美银预计,微软的生产力及商务处理(PBP)业务营收将较预期高1亿美元,主要由于商业办公业务增长幅度较小,保守的增长前景为14%;至于更多个人电脑(MPC)业务将较预期高5000万美元。

美银将微软目标价由480美元上调至510美元,重申“买入”评级。

意大利反垄断机构已对在线搜索巨头谷歌展开调查。该监管机构周四表示,该公司及其母公司Alphabet涉嫌不公平商业行为。

该监管机构在一份声明中表示,谷歌向用户发送的同意链接到其服务的请求“可能构成误导性和侵略性商业行为”,并补充说其提供的信息“不完整且具有误导性”。

亚马逊Prime Day首日线上消费表现强劲。据Adobe Analytics周三公布的一项最新报告,在亚马逊Prime Day会员日的第一天,美国各大零售商的线上销售额约为72亿美元。2023年,Prime Day促销活动的两天内线上销售额约为127亿美元。

此外,包括美国零售巨头沃尔玛和塔吉特在内的主要零售商在7月份之前都推出了优惠和购物促销活动,通过提供大幅折扣来吸引全球顾客。

据报道,美国社交媒体巨头Meta Platforms考虑向欧洲眼镜生产商Essilor Luxottica投资数十亿欧元。报道称Meta与该集团商谈深化现有协作,而Meta在与摩根士丹利合作。

Meta、Essilor Luxottica和摩根士丹利不予置评。

台积电第二财季业绩及第三财季指引均超预期。

Discover Financial公布第二财季业绩后股价走高。KBW分析师Sanjay Sakhrani维持该公司买入评级,并将目标价从145美元上调至160美元。

比尔盖茨参与投资的人造肉公司Beyond Meat股价大幅下跌,据称该公司正在与债券持有人会面,开始讨论重组其资产负债表。

美国铝业第二财季销售额超预期并扭亏为盈。

美联航第三财季经调整后的每股盈测逊预期。

诺基亚第二财季销售净额同比下降18%逊预期。

丰田汽车再次延长3款车型停产时间。

蔚来与鸿蒙智行达成合作。

券商指粗,名创优品未来海外业务仍有数倍成长空间。