现货期权的市场特点

现货期权作为金融衍生品的一种,其在市场中的运作具有独特的特点和机制。首先,现货期权赋予持有者在未来某一特定日期或之前以特定价格买入或卖出一定数量的现货资产的权利,而非义务。这一特性使得现货期权在风险管理和投资策略中扮演着重要角色。

现货期权的市场特点之一是其灵活性。投资者可以根据市场预期和个人风险偏好选择不同类型的期权合约,包括看涨期权和看跌期权。这种灵活性使得现货期权能够适应多样化的投资需求,无论是对冲现有持仓风险,还是进行投机交易。

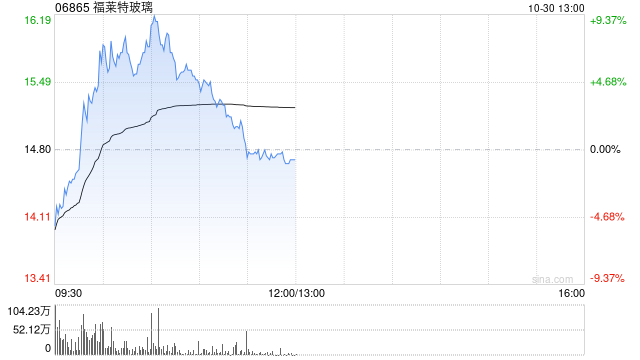

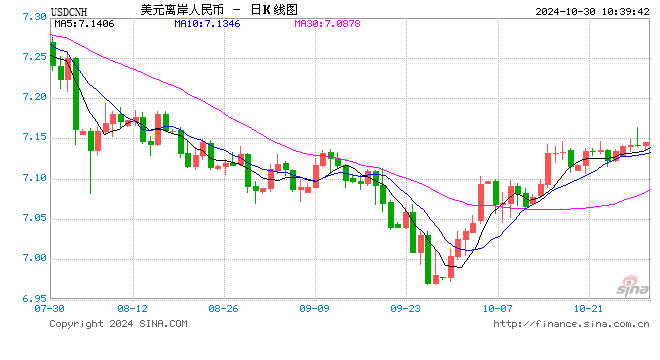

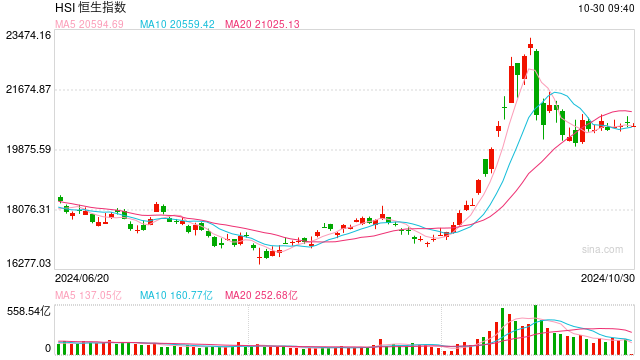

另一个显著特点是现货期权的价格波动性。期权价格受到多种因素的影响,包括标的资产价格、行权价格、剩余时间、波动率以及无风险利率等。这些因素的变动会导致期权价格的敏感性变化,从而为投资者提供了利用市场波动进行交易的机会。

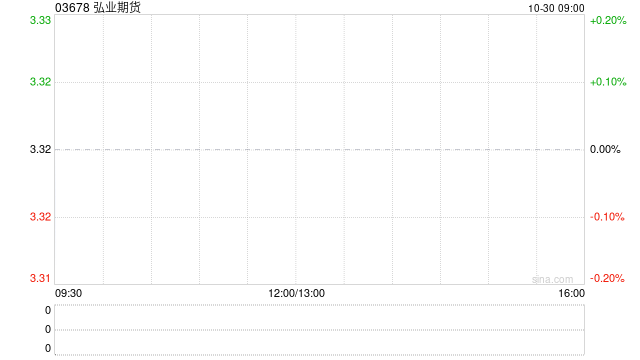

此外,现货期权市场的流动性也是一个重要特点。流动性高的市场意味着投资者可以较为容易地买入或卖出期权合约,而不必担心价格的大幅波动。这种流动性对于维持市场的稳定性和有效性至关重要。

为了更直观地展示现货期权的市场特点,以下表格总结了现货期权与其他金融工具的比较:

特点 现货期权 期货合约 股票 权利与义务 权利 义务 所有权 杠杆效应 高 高 低 风险管理 有效 有效 有限 流动性 高 高 因股票而异综上所述,现货期权的市场特点包括其灵活性、价格波动性、流动性以及在风险管理中的重要作用。了解这些特点有助于投资者更好地利用现货期权进行投资决策和风险控制。