登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:新经济IPO

实际控制人经商盈利不放在媳妇银行账户,反而长期放在弟媳银行卡内,令人百思不得其解;公司IPO前夕加盟神秘人力总监获赠价值800万元股权,却连简历都不敢披露,在交易所问询后闪电离职。中超新材招股书里到底隐藏了多少秘密?

2024年7月23日,深交所向洛阳中超新材料股份有限公司发出第三轮问询函。2023年6月6日,深交所受理中超股份创业板上市申请,保荐人为海通证券,会计师事务所为立信,法律服务机构为国浩律师(上海)事务所。

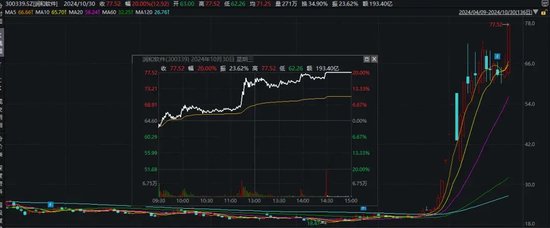

招股书显示,中超新材此次上市拟发行股票数量不超过1870万股,占发行后总股本的比例不低于25%,发行后总股本不超过7470万股。中超新材此次计划募资12.4亿元,其中2.5亿元拟用于补充流动资金。计算可知,公司IPO估值约49亿元,对应公司2021年和2022年约35倍PE。

值得注意的是,中超新材此前曾三次尝试IPO。2016年4月,中超新材完成上市辅导备案登记。但5个月后,河南证监局于2016年9月公布中超股份终止辅导。

2019年6月,中超新材向深交所创业板递交招股书,但是,很不幸,中超新材在2019年7月被抽到现场检查。一个月后,2019年8月2日,中超新材火速向证监会撤回IPO申请。随后,证监会未对中超股份进行现场检查。

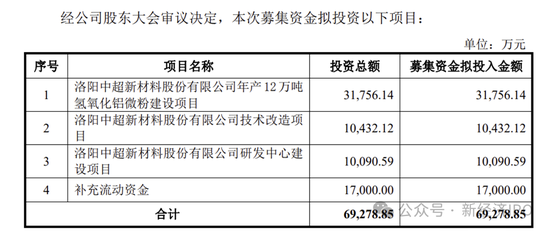

在创业板招股书中,中超新材拟发行新股不超过 1830万,发行后总股本不超过7280万股;计划募资69278.85万元,用于三个项目及补充流动资金1.7亿元。由此计算,此次发行估值约27.7亿元。

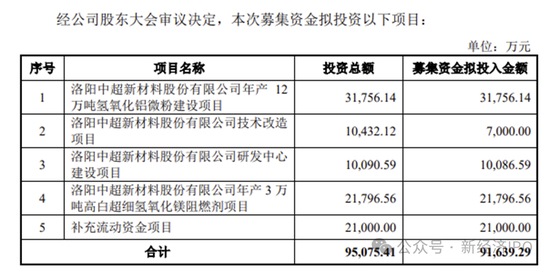

2020年10月,中超新材又向上交所科创板递交招股书。不过,2021年1月21日,中超新材再次撤回科创板上市申请。此次招股书中,中超新材将募资金额提高到了9.16亿元,拟发行不超过1870万股,发行后总股本不超过7470万股。计算可知,公司IPO估值约37亿元。

中超新材在不断变换地点提交招股书的过程中,募资金额也不断增加,从最早的不到7亿元提高到12.4亿元,增加了56%。但是,在此期间,

中超新材的业绩却原地踏步,并未有明显进步。2023年,公司营业收入为93574.81 万元,较2022 年同期上升12.22%, 扣非后归母净利润为14185.93 万元,较2022 年同期上涨0.67%,比2021年仅增加了3%。

如此惨淡的业绩表现下,中超新材又是如何有底气不断增加募资规模的?而且,被抽中证监会现场检查后撤回,到创业板和科创板间轮番碰运气,中超新材的上市行为很像是在玩好运抽奖游戏,圈钱心态暴露无遗。

值得关注的是,这次上市中超新材招股书再次曝出诸多“硬伤”,例如,突然删改实际控制人履历,隐藏过往长达5年的创业经历;此外,递交招股书前一年多,公司突然招募了一名神秘的人力资源行政总监,且以较低价格给予了近800万元的股权激励。但是,当深交所对该总监如此高的持股比例以及出资来源进行问询后,该总监闪电辞职。

中超新材在招股书中不仅没有披露该名总监过往的详细履历,而且保荐人和律所也未对该总监的借款时间、还款时间进行核查并作出详细披露,。这难免让人怀疑,中超新材对该总监的巨额股权激励涉及特殊利益安排。

招股书隐藏创始人5年创业历史

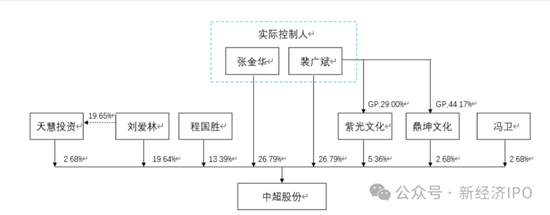

招股书显示,中超新材共有股东 8 名,其中持有发行人 5%以 上(含)股份或表决权的股东包括裴广斌、张金华、刘爱林、程国胜、紫光文化。发行人的股权结构如下图所示:

其中,裴广斌、张金华为发行人的控股股东、实际控制人。裴广斌直接持有公司股份总数的 26.79%,通过紫光文化间接控制发行人股份总数的 5.36%,通过鼎坤文化间接控制发行人股份总数的 2.68%,合计控制公司股份总数的34.83%,为第一大股东。张金华直接持有发行人股份总数的 26.79%。裴广斌与张金华合计控制 发行人股份总数的 61.61%。

招股书称,裴广斌、张金华签署了《一致行动协议》,且约定:若双方在董事会或股东大会行使表决权之前对相关议案及表决事项,或在公司其他重大问题上难以达成一致意见的,双方同意以裴广斌的意见为准

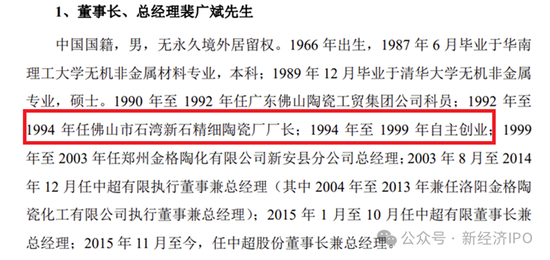

招股书显示,裴广斌1966年出生,其身份信息显示为广东省广州市天河区人,1987 年 6 月毕业于华南理工大学无机非金属材料专业,本科;1989 年 12 月毕业于清华大学无机非金属材料专业,硕士;1990 年至 2003 年曾就职于广东佛山陶瓷工贸集团公司、佛山市石湾新石精细陶瓷厂、郑州金格陶化有限公司新安县分公司;2003 年 8 月至 2014 年 12 月任中超有限执行董事兼总经理;2015 年 1 月至 10 月任中超有限董事长兼总经理;2015 年 11 月至今,任中超股份董事长、总经理、研发中心主任。

不过,新经济IPO注意到,裴广斌的最新履历和2019年创业板招股书中的履历存在重大差异。

2019年,中超新材招股书披露显示,裴广斌1990 年至 1992 年任广东佛山陶瓷工贸集团公司科员;1992 年至 1994 年任佛山市石湾新石精细陶瓷厂厂长;1994 年至 1999 年自主创业;1999 年至 2003 年任郑州金格陶化有限公司新安县分公司总经理;2003 年 8 月至 2014 年 12 月任中超有限执行董事兼总经理(其中 2004 年至 2013 年兼任洛阳金格陶瓷化工有限公司执行董事兼总经理);2015 年 1 月至 10 月任中超有限董事长兼 总经理;2015年11 月至今,任中超股份董事长兼总经理。

也就是说,裴广斌在最新招股书中删掉了1994年-1999年的创业历史,1990年-2003年裴广斌在创立中超新材前有13年的工作经验,其中创业5年,时间占比近40%,应当是他职业生涯中非常重要的一段历史,但却被隐藏了,这是为什么呢?

公开信息显示,广东佛山陶瓷工贸集团公司成立于1987年,为国资企业,实际控制人为佛山国资委,佛山市石湾新石精细陶瓷厂成立于1992年8月,为集体所有制企业,但实际控制人不明。企查查显示,该公司在1999年12月被吊销营业执照,原因不明。

无论是2019年还是2023年的招股书都没有披露裴广斌在1994年-1999年到底去干什么了?这段历史成了一个悬念。但是,招股书有细节显示,裴广斌通过经营业务获利丰厚。

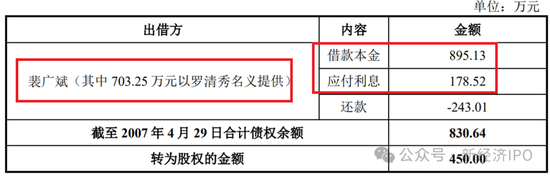

招股书显示,中超新材2003年成立后,裴广斌自 2004 年 3 月至2006年累计向公司提供借款895万元,但非常奇怪的是,裴广斌给公司的借款中,703万元以弟媳罗清秀的名义提供。

裴广斌给出的解释是,中超新材成立前,裴广斌曾经营陶瓷业务,并主要在郑州及周边地区销售,创业之初裴广斌业务较为繁忙,需经常往返于佛山及郑州进行采购、销售相关的业务洽谈等工作。裴广斌在财务及资金管理事项上需要他人协助,而其弟媳罗清秀当时居住在郑州,二人之间具有良好的信任关系,基于此,裴广斌委托罗清秀为其管理财务,期间裴广斌通过经营所获收益亦委托罗清秀管理,存放于罗清秀的账户。

裴广斌向中超新材提供的部分借款系前述其早期创业经营收益,因存放于罗清秀账户中,所以通过罗清秀账户进行收支,资金的实际所有人为裴广斌。

如果说裴广斌请弟媳帮忙打理公司财务事宜,充当会计角色是可以理解的,但是把个人经商收益全部放在弟媳银行账户上就显得非常离奇。根据招股书显示,裴广斌的多名弟弟、妹妹都生活在河南,裴广斌的配偶闫玉凤名下也拥有多家企业,明显具备企业管理能力,裴广斌为何舍近求远,委托他人管理自己的经商收益呢?何况,2000年前,七八百万元的资金算是巨款,裴广斌及其配偶同意长期放在别人名下银行账户内,非常令人费解。

裴广斌的1994-1999年的创业历史之所以重要,是因为关系到他创立中超新材的创业资金来源。裴广斌从事的创业领域为何?经商所得具体来源是什么?这关系到他的出资来源是否合法合规,关系到中超新材是否符合上市条件。但从中超新材删改裴广斌履历,隐藏创业历史看,其过往履历存在重大可疑之处,裴广斌、中超新材保荐人、律所有必要就此向深交所作出如实回复。

被问询出资真实性后,人力行政总监闪电辞职

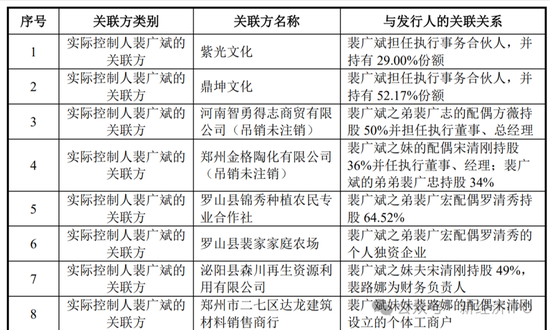

除了创始人裴广斌,中超新材的员工持股平台上也有神秘股东无法解释清楚出资来源。

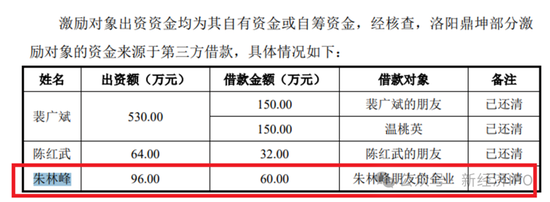

招股书显示,中超新材员工持股平台洛阳鼎坤文化交流合伙企业(有限合伙)中,部分激励对象资金来自第三方借款,其中包括2021年刚入职的人力行政总监朱林峰。

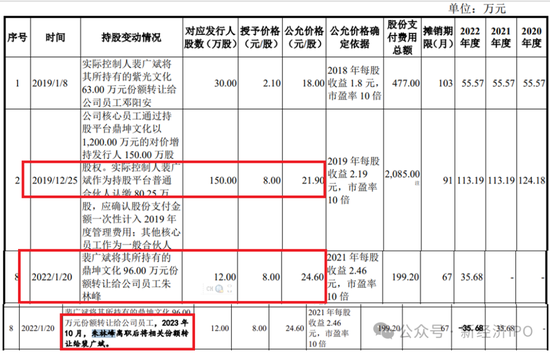

招股书显示,朱林峰2021 年 3 月经选聘入职中超新材,在职期间全面负责公司人力资源管理体系、薪酬绩效体系的优化,人才发展及人才梯队建设工作等。2022 年 1 月,中超新材实际控制人裴广斌以 96 万元的价格向朱林峰转让了鼎坤文化 96 万元的出资额,折合公司股份数 12 万股,对应每股8元,占公司总股本的比例 0.22%。

2023年6月,中超新材向创业板递交招股书。朱林峰可以说是踩点入场。按中超新材IPO 约49亿元的估值,折合每股价格约66元。这意味着,朱林峰12万股对应实际价值约792万元。

考虑到中超新材的上市计划已经是板上钉钉,朱林峰的股权激励价格远低于实际价值。2019年12月,中超新材核心员工入股鼎坤文化的价格就已经是8元/股。三年之后,在公司上市条件已经非常成熟(此前已经尝试过三次),且公司每股公允价值24.6元的情况下,朱林峰作为人力行政管理层以8元/股的价格获赠股权激励,背后的逻辑很难讲通。

从IPO过往案例看,越是临近上市加入,高管获得的员工激励价格越高,股份数量越少。但作为一名2021年才加入公司的高管,朱林峰的持股比例异乎寻常的高,远超此前工作很多年的核心高管和核心技术人员。从中超新材董、监、高、核心技术人员以及近亲属持股比例看,朱林峰的持股比例仅排在董事会秘书邓阳安、副总经理吴建华、联合创始人刘爱林的儿子刘威之后,高于销售总监万德峰、核心技术人员尚兴记、李敏、陈成、陈红武,也高于裴广斌的两位弟弟。

上市前夕,在公司核心管理层和技术骨干已经悉数到位的情况下,朱林峰作为人力行政总监对公司的实际贡献到底体现在哪里呢?中超新材在招股书及回复函中显然没有就此给出任何合理的解释。

深交所在问询函中询问称,朱林峰在鼎坤文化中份额占比较高的原因,是否存在替实控人代持行为。

中超新材回复称,朱林峰之所以能获得较大股权份额,是因为他“具备大型生产型企业人力资源统管理的工作背景及经验”,且根据朱林峰在公司的岗位、职责以及在职期间工作表现,并结合公司其他同级别岗位人员(总监级至副总级,10-30万股)通过持股平台持有的公司股份数量。

这个解释毫无说服力。一方面,中超新材连朱林峰的过往职业履历都没有披露,如何证明他“拥有大型生产型企业人力资源管理经验”?其次,无论是2019年还是2023的招股书中,中超新材披露的董监高以及核心管理层及技术人员领取薪酬名单中,都没有“人力行政总监”这个岗位。这至少说明,人力资源总监在公司中的地位并没有中超新材描述的那么重要,那么中超新材给予朱林峰的股权激励金额就显得非常可疑。这背后是否存在其他利益安排,甚至是涉嫌利益输送?在深交所问询后,中超新材都不肯披露朱林峰的详细履历,而是以朱林峰主动离职来结束深交所对此事的追问,可见中超新材在这一事件上是非常心虚的。

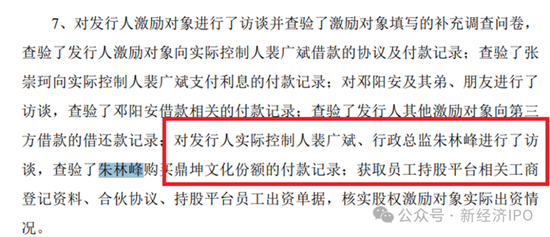

实际上,保荐人和国浩律师事务所在朱林峰的相关事实核查以及信息披露上,存在明显的履职不力,甚至消极披露、隐瞒披露的情形。例如,2023年9月19日,国浩律师(上海)事务所补充法律意见书(一)中,披露朱林峰96万元出资资金中,有60万元从朱林峰朋友的企业借款,已经还清。不过,回复函中既没有披露借款企业的明细,也没有披露借款时间和还款时间。律所难道没有核查过朱林峰的实际借款和还款记录吗?还是核查完后不肯披露?无论哪一种情况,律所都未能勤勉尽责履行相关职责,没有如实向深交所报告和披露真实情况,其违规责任难逃。

新经济IPO注意到,中超新材财务总监、董事会秘书邓阳安同样存在借款出资鼎坤文化的事宜,在该事项真实性核查上,国浩律师事务所就执行了相应的核查程序,查验了发行人向第三方借款的借还款记录。那么,为何在朱林峰出资事项上,国浩律师事务所未作同样的核查呢?

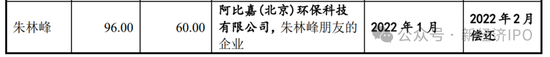

新经济IPO注意到,被问询2个月后,即2023年12月24日,国浩律师(上海)事务所补充法律意见书(二)中,披露称,朱林峰的借款来源为阿比嘉(北京)环保科技有限公司,该公司为朱林峰朋友的企业。朱林峰2022年1月从该公司借款,2022年2月偿还。

这一披露同样疑点重重,回复函既没有披露朱林峰朋友的名字。但是,在回复函中,律师未披露是否查验过上述还款记录时间的真实性。

企查查显示,阿比嘉(北京)环保公司有三名自然人股东,饶正光为最大股东;2024年7月,该公司法定代表人由股东之一的饶志锋变更为饶健。

那么,借款给朱林峰的朋友是饶正光还是其他人呢?如果只是朋友之间给予的正常借款,中超新材为何在回复深交所时不敢正面给出具体信息呢?

最蹊跷的是,此次回复函中,中超新材称,2023年10月,朱林峰因个人家庭原因离职,公司实控人裴广斌以 96 万元的价格回购了其所持有的鼎坤文化的全部份额。

2021年刚刚选聘入职,一年后拿到12万股股权激励,在被交易所问询出资来源以及持股比例过高之后,朱林峰放弃了IPO公司的人力资源总监职位,外加增值不菲的股权激励,仅仅是因为“家庭原因”,可信度又有多高呢?难道神秘的朱林峰真的不差钱,丝毫不在乎从天而降的800万股权?这些疑问都有待于深交所在第三轮问询中给予关注,也希望中超新材及其保荐人给出诚实的回答。