来源:华尔街见闻

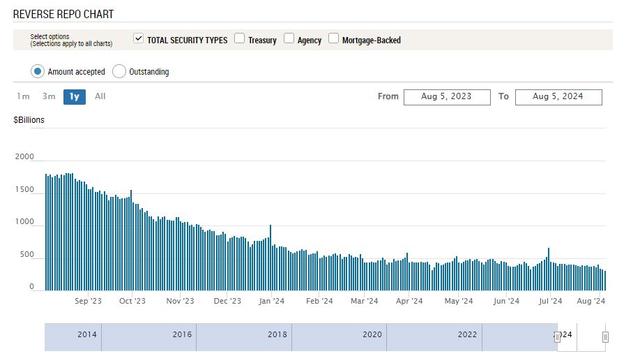

过去三个交易日,随着回购市场在月末资产负债表压力和国债拍卖结算后恢复正常,对美联储隔夜逆回购协议的需求下降了约970亿美元。许多市场参与者和央行人士将逆回购工具的火热,视为金融体系流动性过剩的标志,反之亦然。

8月5日周一的纽约联储数据显示,有63家对手方(货币市场基金和其他符合条件的公司)在美联储隔夜逆回购协议(RRP)工具中存放了总计3162.46亿美元的资金,创2021年5月份以来的三年多最低水平。该工具支付的隔夜利率为5.30%,也相当于给短期利率设定的下限。

历史数据显示,自6月28日二季度末隔夜逆回购工具的使用量升至6646亿美元,创下1月10日6800亿美元以来的今年内最高水平以来,货币市场基金等存放在美联储RRP中的资金量称逐渐下降的态势,上周三金融市场大涨时曾短暂升破4100美元,随后回落至不足3500亿美元。

有分析指出,过去三个交易日,随着回购市场在(七)月末资产负债表压力和国债拍卖结算后恢复正常,对美联储隔夜逆回购协议的需求下降了约970亿美元。

华尔街见闻也曾提到,美联储隔夜逆回购协议(RRP)使用规模的暴跌,表明市场流动性再度亮起红灯,接下来爆发流动性危机的风险越来越大。

果然,周一美股开盘便大跌。标普500指数11个板块全线崩溃,标普大盘最深跌227点或跌4.3%,最终跌3%,和跌超4.8%的苹果均创2022年9月以来的近两年来最大单日跌幅,道指最深跌1238点或跌3.1%,纳指最深跌超千点或跌6.4%。标普纳指连跌三日齐创三个月新低。

快四个月前的4月16日,市场流动性曾像今日一般亮起红灯,当时美联储隔夜逆回购协议的使用规模骤降至不足4000亿美元,是至少2021年5月以来RRP首次低于4000亿美元关口,与RRP使用规模的历史峰值曾在2022年底达到超过2.5万亿美元,形成了鲜明对比。

有分析指出,去年11月上旬,随着美国政府大举发债,货币市场基金逐渐将多余资金投入美国政府债券,令美联储RRP的使用量自2021年8月以来首次低于1万亿美元大关。而许多市场参与者和央行人士此前将逆回购工具的火热,视为金融体系流动性过剩的标志,反之亦然。

在运行机制上,美联储隔夜逆回购目的是吸引货币市场基金等在美联储存放资金,这一工具的使用量增加代表回收市场上的过剩流动性,使用量减少代表释放流动性,以缓解市场流动性不足。

在逆回购协议中,美联储向银行等交易对手出售手中的有价证券,并约定在未来特定的日期将有价证券重新从交易对手处购回。所以逆回购协议本质上可以看成一种有抵押的借贷行为,也可以简单理解为美联储回收市场上过剩短期资金的一种手段。

此前一些华尔街策略师暗示,美联储应该在隔夜逆回购的使用量接近于零之前完全停止QT缩表。也有分析认为,那时停止量化紧缩对美联储来说为时已晚,无法避免美国国债市场的剧烈波动,对冲基金将成为快速降低市场流动性的“导火索”。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。