炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

近日,浙江同源康医药股份有限公司(简称“同源康医药”)向港交所递交上市申请,拟通过18A规定于主板上市,中信证券为独家保荐人。此前,公司曾于1月26日向港交所递交过上市申请但无果而终。

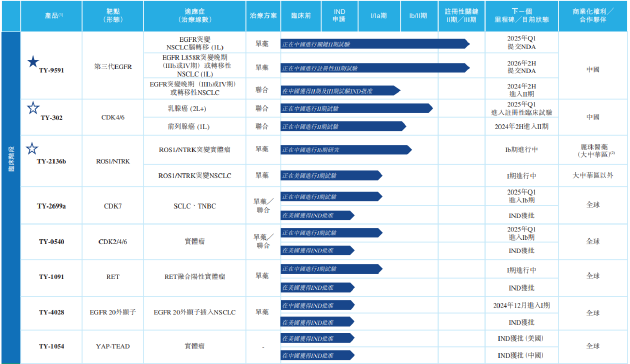

招股书显示,同源康医药尚无商业化产品,目前共有11款候选药物组成的管线,包括核心产品TY-9591、六款临床阶段产品及四款临床前阶段产品。IPO前投资者中不乏浙江长兴金控控股股份有限公司、株洲市国有资产投资控股集团、株洲市人民政府国有资产监督管理委员会、长兴县财政局等国有实体。

然而,在对招股书进行梳理后发现,公司仍存在诸多隐忧。首先,公司尚无商业化产品并形成大额累亏,目前已资不抵债,面临不上市就破产的局面。同时,公司核心产品TY-9591作为第三代EGFR抑制剂,未上市便已身陷红海,结合公司无销售经验来看,未来能够获得的市场份额或不乐观。此外,公司估值5年翻超20倍,已显著高于行业水平,而创始股东、天使轮投资者已在IPO之前不断减持套现。

尚无商业化产品累亏超11亿 核心产品未上市已身陷红海

同源康医药成立于2017年,目前尚无商业化产品。2022年,公司收入4424.2万元,全部来自2020年与丽珠医药达成的管线对外授权协议的里程碑付款。由于并无达到触发丽珠医药付款义务的下一个里程碑,除2022年外公司在其余各报告期内均无任何收入。

在缺少自主造血能力的背景下,公司也陷入了持续亏损。2022年、2023年,同源康医药分别实现净亏损3.12亿元、3.83亿元;截至2024年3月31日止三个月,同源康医药实现净亏损1.08亿元。截至2024年一季度,公司累计亏损约11.17亿元。由于持续的亏损,目前公司已资不抵债,公司净负债额已高达9.35亿元。

从产品角度看,同源康医药11款药物管线之中,除研发进度最快的第三代EGFR-TKI“TY-9591”用于一线治疗EGFR L858R突变的局部晚期或转移性NSCLC的注册性III期临床试验处于患者入组状态外,其余各在研管线及适应症均未度过临床Ⅱ期的药物研发“死亡之谷”进入临床Ⅲ期。

与泽璟制药的奥卡替尼类似,同源康医药的TY-9591事实上并非同源康医药从0-1研发的创新药,而是通过氘代(把药物分子上处于特定代谢部位的一个或多个碳氢键用碳氘键替代)对阿斯利康研发的奥希替尼进行修改得来。

通常而言,原型药物经过氘代修饰后,可以实现改善药物代谢的作用,包括延长药物的半衰期、降低毒性或减少不良反应等。TY-9591的Ⅰ期、Ⅱ期临床也展示出初步的优效性,但受限于样本数量等原因,最终的药效仍有待Ⅲ期临床或阳性对照实验确认,存在较大的不确定性。

此外,氘代药物伴生的专利纠纷同样成为悬在同源康医药头顶的达摩克里斯之剑。由于氘代药物的原型药物多数为是他人的成功药品,所以其授权、确权、侵权都会有所争议,这也为公司的长期发展增加了不小的风险。

从临床数据看,招股书披露,TY-9591是全球唯一正在进行注册性临床试验为头对头直接比较奥希替尼疗效的EGFR抑制剂。一项临床Ib期结果显示,TY-9591一线治疗EGFR L858R突变的非小细胞肺癌患者,中位PFS为19.3个月,超越了奥希替尼的14.4个月。

但需要关注的是,以氘代形式实现me-better虽然不失为一种捷径,但关键在于能否快速跟进。招股书显示,TY-9591两项适应症预计分别于2025年一季度、2026年年中提交NDA。然而,国内的第三代EGFR市场竞争已趋于白热化。

目前,国内已上市6款三代EGFR-TKI,包括奥希替尼(阿斯利康)、阿美替尼(豪森药业)、伏美替尼(艾力斯)、贝福替尼(贝达药业)、瑞齐替尼(倍而达)等。此外,目前国内还有多款在研第三代EGFR-TKI,除了同源康医药的TY-9591外,奥赛康的limertinib、强生的兰泽替尼已在国内申请上市。正大丰海的FHND-9041、艾森医药的艾维替尼等已进入Ⅲ期临床试验阶段。

从已上市品种的销售额来看,2023年奥希替尼仍然占据市场的主要份额,全球销售额为58亿美元,中国市场预计在70亿人民币左右;阿美替尼公布的销售额约35亿人民币;伏美替尼约19.8亿人民币;贝福替尼约0.6亿人民币。

上述四款EGFR-TKI均已进入国家医保,且已开始打价格战,随着新一轮医保谈判的到来,瑞齐替尼、瑞厄替尼等预计也将加入竞争队列。作为同源康医药“顶梁柱”的TY-9591,未来即使能够如期上市,作为从未有过销售经验的年轻biotech能够从趋于红海的市场中获得多少份额仍待观察。

身负对赌协议账面资金不足亿元 估值5年翻超20倍原始股东不断减持套现

同源康医药的现金情况同样不容乐观。招股书显示,截至2024年一季度,同源康医药的现金及现金等价物仅有7720.8万元,而公司按2023年情况估算,公司单季度营运资金使用需求约6300万元,公司资金仅能满足不足两季度的正常运营需求。

2023年第四季度,公司刚刚获得了来自汇宇制药等投资人的D轮融资,融资净额1.43亿元。但在现金不断失血的情况下,D轮所融资金也已捉襟见肘。窘迫的资金情况也使得同源康医药的合规经营面临挑战,招股书显示,于往绩记录期间,公司并无为若干僱员足额缴纳社会保险及住房公积金。

现金高压之下,公司已开始出售资产求生。2024年1月,同源康医药将其全资子公司上海雅葆的全部股份转让予一名独立第三方,获得股份转让款3490万元。上海雅葆尚未开展实质性业务活动,但在上海市松江区拥有一个3.2万平方米地块的使用权。

从历史沿革来看,成立至今,同源康医药获得了博远资本、毅达资本、三花弘道、阳光融汇资本、国海创新资本、海邦资本、浙商创投、厚纪资本、凯乘资本、汇宇制药、中金资本、长兴金控等多家知名机构的投资。然而,获得融资并非是没有代价的。招股书显示,天使轮、Pre-A轮、A轮、B轮、B2轮、C轮及D轮融资均包含有赎回特权的对赌协议。

对赌协议触发的条件主要包括IPO失败或预计失败、已注册的核心专利遭撤销、第三方针对公司核心专利及专利申请权利提出的任何仲裁或诉讼可能导致开发的药物无法上市等。通过对赌协议可以看出,IPO前投资人关注的重点同样在于专利纠纷风险,以及公司能否上市进而给投资人以退出途径。

按照协议,投资者拥有的赎回权在同源康医药递交招股书的前一日起失效,但是,其中一项规定,若公司未能自向港交所提交招股书日期起计14个月内完成上市,这项权利将自动恢复。截至2024年一季度,公司按公允价值计入损益的金融负债已达11.69亿元,远高于公司总资产。这也意味着,如对赌协议中的回购条款触发,同源康医药根本无力支付回购款,公司正面临着上市或破产二选一的尴尬局面。

估值方面,伴随着多轮融资,同源康医药估值水平也水涨船高。D轮融资之后,公司投后估值已达到30.84亿元,在5年时间里已翻超20倍。从估值的性价比来看,由于创新药行业的特殊性,部分企业尚处于发展的早期阶段,尚未实现盈利,核心价值逻辑往往是其未来发展的良好预期而非当期的业绩表现,因此普遍使用的市盈率估值方法存在失真现象。而市研率是在此背景下引入的关键量化估值指标,可作为相关公司的作为公司估值参考。

以投后估值及2023年公司研发成本计,同源康医药市研率约12.39倍。据Wind数据显示,目前28家港交所18A生物医药上市公司市研率中位数为6.16倍,均值为8.89倍,同源康医药估值水平显著高于行业水平,如果考虑IPO溢价,估值水平或进一步提高。由此来看,公司即使顺利上市,未来也仍将面临破发风险。

此外,值得关注的是,IPO之前同源康医药创始股东及天使轮投资者已不断减持套现。2021年12月,天使轮投资者成都博远将所持公司股份分别转让予嘉兴行仁、湖南湘医,合计套现3000万元;同源康医药控股股东之一长兴利源向上海凯乘、吉爱宁转让合计135万股股份,套现567万元;创始股东贝沃特医药向吉爱宁转让股份,套现735万元。2022年6月完成C轮融资后,成都博远再次进行股权转让,累计套现2920万元。